昨天那句“没有人能够靠做空自己的国家财富自由”,看到有些不同意见的留言的,有人说那得看是什么国家,放到大a就不一定了。还有最近这次赵xx联手漂亮国公子串通做空我们a股的例子。

其实我昨天写这句话的时候就猜到会有人说出不同的想法,我的角度主要还是从普通人出发,我觉人天生就是会热爱自己的祖国的,即便确实有这样那样的问题,那也是某些部门能力实在太弱。

所以对于这句话的理解,我的想法是如果国家真的不行了,作为普通人必然也会受到牵连,就算做空赚到钱也可能意味着失去了更多。

当然肯定有人赚够了就run,仔细想想有能力赚那种钱,并且还能随时run的人都是些谁?大a的现状就是被那些老鼠屎和zlxg的zc给搞的,或许这是大家生气的根源吧。

作为普通人真的无路可去,所以与其过于悲观不如多些信仰,艰难的日子总会过去,相信我们的祖国会越来越好。

......

今天合顺、奥锐转债上市,两只转债开盘都属于超预期,大家应该都能卖个不错的价格。

合顺转债130开盘,尾盘回落收于122.49,果然流通量2亿还是大了些,130直接停牌,最后三分钟后抛压还是有的。

奥锐转债开盘直接120,盘中最高冲到了128,公司质地还不错,但是能冲到128也是超预期了,尾盘还是回到了116的正常价值区间。

明日远信、万凯转债可进行申购。其中万凯转债规模27亿,中签率高,但是质地就...

1

远信转债:(正股代码:301503,配债代码:381503)

(图片来源:集思录)

评级:A评级,可转债评级越高越好。

发行规模:2.865亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

远信工业今日收盘价23.72,转股价23.25,转股价值=转债面值/转股价*正股价=100/23.25*23.72=102.02,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.5+0.7+1+1.7+2.5+118=124.4,票面利息尚可。

纯债价值(最底线):

如按中债企业债测A级别6年期即期收益率9.1467%,纯债价值简化计算73.58,纯债价值低。

公司简介:

远信工业属于机械设备业,公司主要从事拉幅定性机等纺织相关设备,已在中高端市场形成一定技术及品牌壁垒,在细分领域具备一定竞争力和市场地位。

公司成立于2010年,上市时间2021年9月,目前公司市值19.39亿,有息负债率9.94%,当前市盈率PE114.038,市净率PB3.225。

2024年半年度业绩预告公告:

2024年上半年预计公司归属上市公司股东的净利润同比增长81.4~123.26%。

主要风险:

1、业务体量较小,风险抵御能力偏弱。

2、需求易受宏观经济影响,需关注公司订单稳定性。

3、近年来公司盈利水平呈下行态势,未来产能释放存在不确定性。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-1.98%,结合A级相似的转债、正股质地等综合因素,正常给22%的溢价率,正常价格预估:102.02*1.22=125,但是流通规模小,又是只被炒作的大肉,预计首日130-142-157.3,第二日188.76,第三日看冲高情况再考虑出不出。

假设原始股东配售80%,网上按0.573亿计算,顶格申购单账户约中5730/700/1000=0.008签,中签率低,顶格申购。

2

万凯转债:(正股代码:301216,配债代码:381216)

(图片来源:集思录)

评级:AA评级,可转债评级越高越好。

发行规模:27亿,规模较大,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

万凯新材今日收盘价10.93,转股价11.45,转股价值=转债面值/转股价*正股价=100/11.45*10.93=95.46,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.3+0.5+1+1.5+1.8+110=115.1,票面利息低。

纯债价值(最底线):

如按中债企业债测AA级别6年期即期收益率2.3337%,纯债价值简化计算100.22,纯债价值高。

公司简介:

万凯新材属于基础化工业,公司是国内领先的聚酯材料生产销售企业,具有明显的规模优势,产品供应能力较强,客户多元且优质。近年公司瓶级PET产销两旺,PET产品销售收入总体增长较快,销售回款情况较好。

公司成立于2008年,上市时间2022年3月,目前公司市值56.3亿,有息负债率46.04%,当前市盈率PE44.251,市净率PB0.981。

2024年一季度报告公告:

2024年第一季度公司实现营业收入同比减少3.23%,归属上市公司股东的净利润同比减少77.8%。

主要风险:

1、行业产能集中投放导致产品价格承压,叠加存货减值计提,公司盈利空间大幅压缩。

2、公司处于业务快速扩张期,面临较大的资本开支压力和一定产能消化风险。

3、债务期限结构短期化,存在一定短偿债压力。

4、上游大宗化工原料价格大幅波动或对现金流和利润造成不利影响。

募集资金用途:

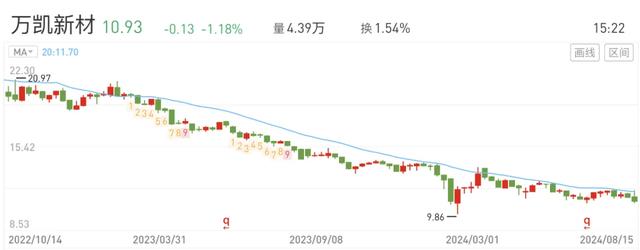

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率4.76%,结合AA级相似的转债、正股质地等综合因素,正常给11%的溢价率,当前价格预估:95.46*1.11=106,质地较弱,流通量大,转债占比大,感觉首日会有比较大的抛压,看届时的市场情绪。

这票按照目前的市场情绪,正股如果继续不给力未来是有破发风险的,不过好在转股价可以低于每股净资产,加上新债上市首日会有一定的溢价,目前还能吃上点肉,希望公司在转债上市前正股再多发发力。

假设原始股东配售68%,网上按8.64亿计算,顶格申购单账户约中86400/700/1000=0.12签,中签率较高,个人会顶格申购。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。