投资健康医疗,是对人类本身最好的投资。

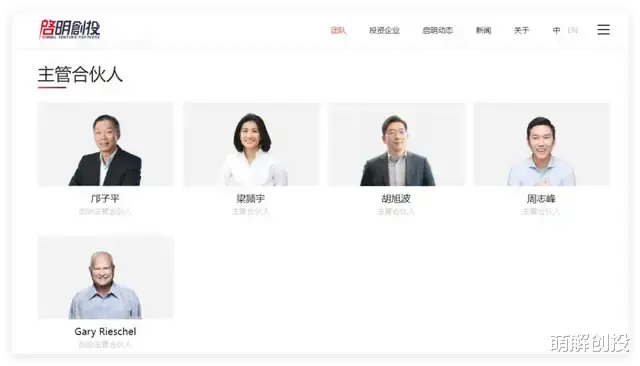

最近,启明创投管理层变动的消息引发了创投圈广泛关注:主管合伙人梁颕宇即将离开这家她供职18年的投资公司。与此同时,根据公司的“十年继承人计划”,另一位主管合伙人邝子平也将逐步退出。

这一变动引发了业界反响与思考。作为启明创投的资深管理者,梁颕宇在公司的成长过程中发挥了至关重要的作用。她的离开,将对启明创投带来怎样的改变?对于创投市场而言,又意味着什么?

启明创投主管合伙人 梁颕宇

在创投界,梁颕宇有许多标签,她是《福布斯》百名全球最佳创投人之一,是“中国最懂医疗健康的女性投资人”,更是中国医疗行业的头号“捕手”。

在过去十几年间,梁颕宇及团队累计投资了超过220家医疗健康领域的企业,其中包括甘李药业、再鼎医药、康希诺生物、神州细胞、硕迪生物、冠科美博、中信医药等明星公司。这些成功案例不仅为启明创投带来了巨额回报,更是为中国的医疗技术进步做出了贡献。

对梁颕宇而言,一个好的医疗健康投资,是回馈人类、回馈社会最好的礼物。

01商业奇才,创业初衷缘于家人梁颖宇出生于商业世家,从小在中国香港长大,父亲梁孔德是香港知名的制衣业商人,母亲梁刘柔芬则是有着“牛仔裤大王”称号的潮籍商界女强人。浓厚的经商氛围熏陶,培养了梁颖宇出色的商业才华。

留学美国的梁颕宇,先后获得了康奈尔大学的管理学学士学位和斯坦福商学院的工商管理硕士学位。

谈到步入投资这一行业的经历,她表示一切都是巧合。梁颕宇在斯坦福就读MBA期间,通过学校活动结识了风险投资家Heidi Roizen,并获得了在软银做暑期工作的机会,也正是通过这次机会,梁颕宇开始了投资生涯。她曾担任美国加州PacRim风险投资公司的投资合伙人,还曾就职于Mobius风险投资公司。

在PacRim Venture工作期间,梁颕宇一位远房表叔身患肝癌,父母让梁颕宇在美国帮忙搜罗一些先进的药物或治疗方法。梁颕宇不负所托找到了一些在美国普及应用的药物和治疗方案,但却受制于尚未取得在内地的获批而无法引进。

这期间,梁颕宇从中看到了中国在治疗方法上的欠缺,也找到了自己最初致力于从事的事业——引进美国先进医疗技术帮助中国患者。秉承着这样的信念,梁颕宇大胆辞去美国的工作,决定回国创业。

2003年,梁颖宇回国,先后跟朋友一同创立了引进癌症治疗方法和医疗器械的生原控股、百瑞肿瘤中心和肿瘤药研发公司诺凡麦医药。

02加入启明创投,两笔投资一战成名世有伯乐,然后有千里马。

2006年,启明创投创始主管合伙人Gary Rieschel与邝子平成功募集到首期基金,在正式宣布成立启明创投之前,Gary找到老朋友梁颕宇,希望她可以加入启明创投团队,做医疗健康方向的合伙人。

众所周知,医疗健康行业的投资耗时漫长,特别是原研药的研发,从立项、临床再到正式生产上市,需要短则5年、长则15年的时间和数亿美元的投入。当年VC们都不愿意花费这么长的时间等待,更何况2006年正是互联网的当红期。

但梁颕宇却回答,好啊,没问题。

不过当时,梁颕宇创立的一家医疗公司还未找到合适的管理团队,所以她只担任启明创投的兼职合伙人。

“2007年,我们投了很多CRO服务公司,后来慢慢发现需要投一些生物医药公司。那个时间段,为了短期公司上市利润,超过90%的基金投资都集中在仿制药,而我的想法是投最创新的公司。于是我们70%是投的早期阶段的创新公司,并且跟着这些创始人一起成长。” 梁颕宇回忆说。

2009年,梁颕宇正式加入启明创投,并组建了启明创投的医疗投资团队。之后,梁颕宇开始了她光辉的投资生涯。

据理力争,投资甘李医药

甘李医药,是梁颖宇正式加入启明创投后的首次投资,也是启明创投在生物医药领域的第一笔投资。鲜为人知的是,投资甘李药业是梁颕宇据理力争的结果。

时间倒回至2010 年。彼时,国内有许多家从事胰岛素生产的公司,市场呈现饱和的态势。当时国内主要应用第一代、第二代胰岛素,而甘李医药主要从事第三代胰岛素研发。要知道,第三代胰岛素国内市场占比只有9%,而这个数字在美国和欧洲是70%。国内外巨大的数值落差让梁颖宇看到了未来的市场潜力,更加坚定了投资甘李的决心。

然而,当时的甘李药业面临连续3年收入无增长的销售瓶颈。由于规模及营收并不突出,在前两次投资决策委员会上,大家都不同意投资,就连投资经理都劝她不要投。但她始终认为,这不过是时机未到。

她看中的是第三代胰岛素为糖尿病患者带来的福音。第二代胰岛素每日需注射两次,升级后的第三代只需注射一次,还能降低低血糖风险。如果内地市场沿国外的路线发展,第三代胰岛素市占率应该可以上升到70%。换言之,第三代胰岛素可以替代第二代胰岛素。

梁颕宇坚持自己的判断,以一己之力据理力争,终于在第三次会上说服了大家。2010年,启明创投独家参与了甘李药业的A 轮融资。2011年,启明创投再次领投甘李药业的老股转让。

梁颕宇的判断和坚持没有错。2018年年底,甘李药业与诺华旗下山德士,携手进军欧美胰岛素市场,开中国企业先河,这也标志着中国药企的原创能力和研发实力,在国际主流市场获得认可。

2020年6月,甘李药业登陆A股。IPO前,梁颕宇已经陪伴甘李药业走过10年2个月的历程。

图:梁颕宇(左)和甘忠如(右)

当问及十年陪跑中,是否有犹豫时光?梁颕宇一笑否认,“甘总是个很有激情的人,一个很有想法的人,他有一个远大布局。”

有一件事让梁颕宇印象颇深。甘李药业在某段时期被同行诉讼,对方公司请了9个律师做代表,阵仗很大。甘忠如阵脚不乱,淡定地告诉梁颕宇,最懂公司的人就是他,他要单枪匹马地去法庭应诉。最终,没有找律师,也没有承担诉讼费,甘忠如打了一场胜仗,保护了甘李药业的专利。“他是个很有魄力的人,我们很幸运投到了他”,直到现在提起这件往事,梁颕宇都赞叹不已。

而甘李药业创始人甘忠如则说,“启明创投对于公司的帮助可以写一本书”。这其中,无不包含对梁颕宇的极度感谢和认可。

冒险背后是“前瞻”,投资再鼎医药

对于梁颕宇最冒险且感到骄傲的投资经历,除了甘李药业,她提起最多的就是再鼎医药。

2014年,再鼎医药还只是一个仅有三名女性组成的小管理团队,项目未来的可行性充满不确定性。当时大部分机构没有投新药研发的想法,剩下的一些机构做了详细调研,但不知道该怎么投,最终不了了之。

对梁颕宇来说,评估小团队要靠“大量的直觉”和对其是否填补市场空缺的计算。

投资人看项目的大方向无非为两类:一是看人,二是看事。在梁颕宇看来,有远见的创始人是医药企业的灵魂。

再鼎医药创始人、董事长兼CEO杜莹被称为“中国生物药界教母”,是中国生物医药科技创新的先锋。2001年,杜莹从美国辉瑞回到张江,一手奠定香港和记黄埔集团在中国医药市场的根基。2011年,杜莹离开和记黄埔,加入红杉资本中国基金专门投资医药健康行业,并投资了包括贝达医药在内的四个医药界极具影响力的项目,取得了很高的收益。

梁颕宇与杜莹认识许久,十分佩服杜莹的能力和眼光,在她看来,杜莹是这一领域罕见的人才。因此,当杜莹下定决心再次创业时,梁颕宇毫不犹豫地给予了鼓励与支持,果断拍板投资。短短18 个月后,再鼎医药成功引进5款海外顶级药品,创造了国内医药公司在海外上市的奇迹。

2017 年,成立仅3 年的再鼎医药登陆美国纳斯达克,成为国内医药行业第一家在未产生销售收入之前,以10亿美元市值上市的企业。2020年,再鼎医药又成功登陆香港联交所主板,成为首家香港二次上市的生科股。

这一次,梁颕宇又赌对了。对于投资人来说,这种大胆的冒险经历有一个更美妙的名字,叫前瞻性。显然,梁颕宇是一位经得起时间验证的、极具前瞻性的投资人,而这份前瞻性正是源于她对于医药创投行业的专业度。

伴随投资版图的不断扩大,以及对投资企业的深度连接,启明创投在生物医药领域的投资渐次开启,并在医疗健康领域构建了独特的生态圈。生物医药也成为启明投资案例最多、明星项目最集中以及回报率最高的赛道。

03回报率不是判定项目的唯一标准梁颕宇的投资风格以稳健著称,她善于发掘具有潜力的初创企业,并给予他们长期的支持和帮助。在众多的医疗健康投资项目背后,是她尽可能多的解决不治之症的济世情怀。

在启明创投的许多投资案例中,回报不是梁颕宇判断项目的唯一标准,她乐于去寻找那些能够真正推动中国医疗事业发展、真正能够满足民生需求的项目。而富有预判性的投资眼光,是基于对整个行业发展趋势全面而清晰的认知。

身为一位母亲,梁颕宇对于儿童医疗事业有着天然的关切。近些年,国内儿童疫苗频繁出事故,究其根本是进口疫苗太贵,而本地疫苗质量又达不到世界水平。梁颕宇深知,她必须要去解决这个问题。

在当时,很多一级市场的投资人都觉得疫苗难投,有人劝梁颕宇“不要投,一定会亏钱的”,但梁颕宇坚持要找到最好的团队,她的前瞻性让她笃信,未来的疫苗市场一定会被认可。

梁颕宇看遍了当时国内每一家疫苗公司,最终锁定了她想要投资的疫苗公司——康希诺生物。

面对行业风险,梁颕宇坚信,“每一个国家都有自己的疫苗政策,中国也有。但动辄几百、几千元的疫苗对普罗大众来说太贵。如果国内有一群研发人员可以研发最高质量的儿童疫苗,且价格便宜实惠,那中国和一些发展中国家孩子都会受益。”

在梁颕宇看来,“投资健康医疗是对人类本身最好的投资,是对生命质量和尊严最本质的尊重,也将给人类自身带来最大的回馈和收益。谈这场恋爱,终身无悔。”而她在投资中也将对生命的尊重做到了极致。

梁颕宇回忆了对人工耳蜗公司诺尔康的投资经历。

诺尔康是中国第一家、全球第四家可以生产人工耳蜗的公司。投资诺尔康之前,梁颕宇一直在关注聋人在线的网站,很多家长期待人工耳蜗这个产品可以投入使用。而诺尔康创始人的愿望是设计一个人工耳蜗产品,比进口的更便宜,让发展中国家的小孩可以用到。这个想法让为人母的梁颕宇感触颇深。

中国有上百万耳聋儿童。人工耳蜗是当今耳科医学领域根治重度耳聋或全聋的最有效的医疗器械,但是平均每套高达20万的价格,对大多数患者来说,是无法支付的天价。

诺尔康人工耳蜗主要原材料采用美国FDA认证的最高等级的材料,产品性能不仅可以媲美国外几家公司的高端产品,在有些指标上甚至更优,但价格仅为同档进口产品的三分之一,而且产品升级及维护等长期使用费用仅为进口耳蜗的一半甚至更低。

“不管是中国孩子还是其他发展中国家和地区的孩子,都有权利买到质量好且价格便宜的产品,这才是最有价值的。” 梁颕宇说。

赚钱,甚至赚“快”钱,都不是梁颕宇的目的,“启明创投会尽量看到五年,甚至十年后的方向。我们希望向这个方向走去,而不是短视地投入一个Pre-ipo轮,二、三年后企业上市赚一大笔钱。我们从来不会有这种动作。”

梁颕宇始终坚信,每一个国家都有自己的政策,中国需要有价格便宜且实惠有用的医疗产品,这些产品不仅中国可以受益,其他发展中国家的人也可以受益,这才是投资最大的回报。

“为全球的病患创造或提供一些更好的药、更好的医疗器械和服务,这才是我们的定位。”梁颕宇说。

04未雨绸缪,启明创投开启内部交棒从美元基金时代走来,18岁的启明创投终于迎来了“成年时刻”。

在启明创投的发展历程中,传承一直是一个重要的主题。邝子平曾多次提及公司对传承的未雨绸缪。他认为,“最好是在年纪比较大,且经验比较丰富的同事还在努力工作的时候,就把组织梯队搭建好,而不是当老一代的都决定躺平了,才急急忙忙填补这些空缺。”

这一理念,在启明创投的管理层调整中得到了充分体现。

据悉,启明创投已经制定一份未来十年的管理团队交接班规划(又名“管理团队传承规划”),首位准备“交班”的管理者,正是现任主管合伙人梁颕宇。

关于此次合伙人的更迭,梁颕宇已经与管理团队在公司传承的角度达成共识,LP也表示认可和理解。况且对于启明创投乃至2005年前后成立的一批投资机构来说,想要做“百年老店”,传承问题已经到了不得不考虑的时刻。因此,无论是对启明创投还是梁颕宇个人来说,时间点刚刚好。

为了应对这一变化,启明创投已经做好了充分的准备。新的管理层核心由三位主管合伙人组成:胡旭波、周志峰和陈侃。

其中,胡旭波自2015年起便担任主管合伙人,与梁颕宇共同负责医疗领域的投资。今年5月,刚刚晋升为主管合伙人的周志峰,则主要负责前沿科技领域的投资。而陈侃则在2022年晋升为合伙人,并与胡旭波一起担任医疗投资团队的联席负责人。

陈侃的晋升尤为引人注目。作为一位从科学家转型而来的投资人,他此前曾被视为“梁颕宇培养出来的人”。在启明创投,他展现出了卓越的投资眼光和领导能力,成为了公司新一代管理层的佼佼者。

众所周知,医疗早已是启明的“半壁江山”。随着梁颕宇的逐渐退出,无疑将给启明创投的医疗投资团队带来一定的调整,启明创投将迎来一个新的时代。

05中国创投机构,到了考虑“传承”的时刻有业界人士认为,中国VC缺乏真正的合伙人机制,但启明创投可能是国内少有的“比较真实的”合伙制。

邝子平此前介绍,从经济利益到决策权,几位主管合伙人完全平等,这是从创立第一天就定的规矩。但实际上在中国真正践行合伙制,用邝子平在访谈中的感叹来讲,依然“真的很不容易,非常非常不容易”。

启明创投的合伙机制不是没缺点,但邝子平觉得至少有一个好处:这些年机构没有走大的弯路,“启明创投做得多优秀,留给历史去评价,但起码十几年走过来,没有犯一些根本性的、很大的错误。”

尽管管理层发生了重大调整,但启明创投的投资策略和方向并未发生根本性变化。公司将继续关注前沿科技和医疗领域的投资机会,为创业者提供全方位的支持和帮助。胡旭波和陈侃等新一代管理者将肩负起推动公司继续前行的重任,为公司注入新的活力和希望。

及时进行管理交接,确保风险投资公司能够无缝吸引资本和创业创始人,对准备退休的创始合伙人至关重要,这也是美国风险投资公司一直在做的事情。但是,对于中国风险投资公司来说,这是一个全新的挑战,因为许多国内创投机构都是在2000年以后成立的。

其实,目前国内不少VC/PE已经到了必须要考虑传承的时刻。但放眼整个一级市场,真正实现了“二代接班”的机构并不多,只有启明创投、真格基金等少数机构,在认真准备或已经完成这个涉及未来几十年的命题。如果创投机构想要基业长青,传承是需要尽早直面的话题。

写在最后

梁颕宇性情随和坦然,没有女强人的犀利,有的只是对工作的热爱和执着。 从初入职场的新人到启明创投主管合伙人再到医疗界的“投资女王”,梁颕宇的成功并非偶然。

回顾过往,梁颕宇感到幸运。从2006年启明创投创立起,每个主管合伙人都有专属的行业,梁颕宇一直专注于生物医药领域的投资。她认为,正是因为专注于一个领域并做到极致才造就了今日的成功。

除了专注,复盘梁颕宇的投资轨迹不难发现,她总能很早触及行业隐形冠军。这背后离不开投资人对行业发展脉络的深度理解、严谨细致的市场调研和长期陪伴企业成长的耐心。

此番梁颕宇的渐离,对于启明创投来说,无疑将是一次重大的考验。不过据知情人士表示,作为过渡的一部分,梁颕宇将成为顾问,负责监督当前资本的部署。

面对新的挑战和机遇,新任管理者们必须适应当前市场的变化,抓住投资机会。未来,启明创投在医疗健康领域是否会投出更多新的明星案例,一切值得期待。