本周观点

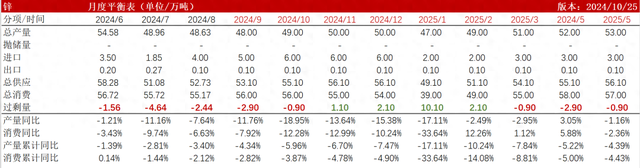

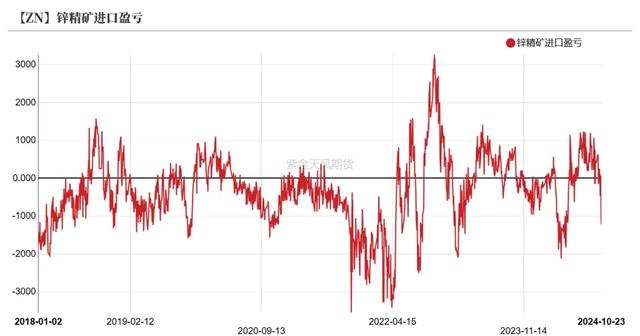

近期,伦锌多头及仓单集中度显著走强,带动外盘的结构扭转及绝对价格的大幅上行。据悉,某国际贸易商拿下50%-80%伦锌仓单,且近月期货仓位占比来到40%以上,高度集中的持仓结构点燃资金的做多情绪。从10月中旬开始,行情已初见端倪。一是外盘升贴水持续走强,从-25美金/每吨一度走强至58.25美金/吨;其二是从LME的持仓报告反馈可见,10月14日即出现了近月合约持仓超40%的多头席位。当前原料问题尚未完全解决,现货偏紧,从贸易商的角度而言,确有驱动参与单边行情。截至本周,上述超40%近月持仓多头已减仓至10%-20%,同时现货升水走弱,叠加外盘锌价大幅下行,此次独立行情或已阶段性兑现。往后看,比值的机会最值得关注。海外炼厂尚有利润,库存维持高位;国内炼厂复产缓慢,产量受限,现货升水,需求中性且库存极低,内盘有天然的进口需求。从除汇比的角度来看,当前比值已接近前低,此次突发扰动进一步拖累比值,为内外反套带来较好的参与机会。单边机会审慎参与。锌价运行至全年高位,供应问题未见持续恶化的驱动,上方压力较大,看涨期权酌情参与。月度平衡

考虑冶炼端复产较为缓慢,我们对后续产量做出调整。

观点小结

核心观点:偏强震荡 锌价运行至全年高位,供应问题未见持续恶化的驱动,上方压力较大。

冶炼利润:偏多 周度国产TC环比下滑至1490元/金属吨;周度进口TC下滑至-60美元/干吨。

平均冶炼利润环比上行至-2000元/吨附近。

现货升贴水:偏空 上海对2411合约升水30元/吨;广东对2412合约升水45元/吨;天津对2411合约升水90元/吨。

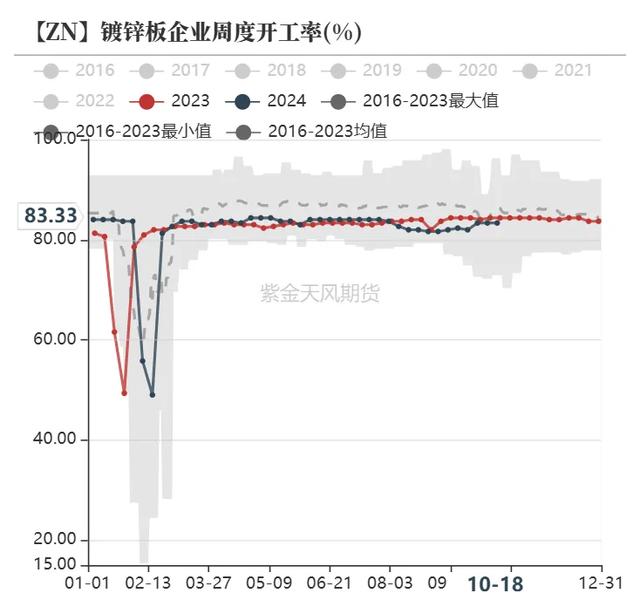

镀锌开工率:偏空 周度镀锌开工率环比下降0.52%至61.80%。

合金开工率:偏多 周度压铸锌合金开工录得58.29%,较上周增加0.66%。

国内库存:偏空 原三地库存增加0.2万吨,七地库存增加0.41万吨。

LME升贴水:偏多 LME锌0-3升水走扩至25美元/吨附近。

进口利润:偏多 进口窗口关闭,LME锌锭较沪锌现货亏损1530元/吨,LME锌锭较沪锌2411期货亏损1560元/吨。

LME库存:偏多 周度LME锌库存同比去库1万吨。

主要矿企新闻

【Boliden发布三季度报】Boliden发布三季度报,数据显示其2024年第三季度锌精矿产量为45073吨,环比增加19.79%。分矿山来看,Tara矿自2023年7月开始一直处于维护保养中,三季度仍无产出,The Boliden Area三季度锌精矿产量为14096吨,Garpenberg三季度锌精矿产量为30978吨。【NuVau计划上市以重启魁北克Bracemac McLeod铜锌项目】专注于魁北克的NuVau Minerals公司计划本月上市,该公司表示,此举将有助于其获得省政府对Matagami矿区的Bracemac McLeod铜锌项目勘探和开发的支持。【Sibanye-Stillwater宣布澳洲Century项目因山火停产】总部位于南非的矿业公司Sibanye-Stillwater在10月18日宣布,旗下位于澳大利亚的Century尾矿处理项目因受到区域性森林大火影响而暂时停产。Century项目是澳大利亚最大的尾矿处理项目,在2023年产出金属锌共9.2万吨,其中可支付金属锌约7.6万吨。2023年年报中为该项目给出的2024年可支付金属锌指导产量约为8.7万吨至10万吨。数据来源:SMM、Mysteel、紫金天风期货研究所

仓库到货偏少,去库斜率放缓

仓库到货偏少,去库斜率放缓

截至本周四七地锌锭库存总量为12.59万吨,同比增加0.41万吨。上海地区库存小幅录增,周内仓库到货较少,锌价高位下游企业采购不佳,整体库存小幅增加。整体来看,原三地库存增加0.2万吨,七地库存增加0.41万吨。截至本周四,LME锌交割库存报23.91万吨,较上一交易日减少7000吨。海外库存本周持续去库。锌精矿港口库存累增,主要港口累计及时库存量达到18.5万吨,较节前增加5.1万吨。其中连云港及时库存量4.5万吨,较节前增加2.5万吨。

数据来源:SMM、百川盈孚、风云系统、紫金天风期货研究所

外盘拉升,带动比值坍塌

外盘拉升,带动比值坍塌

上周沪锌主力合约开于25450元/吨,周内高点25780元/吨,低点24490元/吨,收于25045元/吨,周涨幅-1.13%;伦锌开于3120美元/吨,收于3089元/吨,周涨幅-2.12%。结构上看,内盘维持back结构,外盘多头头寸及仓单集中度显著上升,由contango转为back;LME锌0-3升水走扩至25美金附近。

数据来源:Wind,SMM,百川盈孚,风云系统,紫金天风期货研究所

现货升水走弱,库存压力显现

上海升水弱势运行,环比上周均价下调5元/吨,截至上周四,国内普通品牌对2411合约升水80元/吨附近,高价品牌双燕对2411合约升水320元/吨,进口SMC对2411合约升水60~80元/吨,印度等品牌对2411合约升水20元/吨左右,整体重心下移。上海地区国产少量到货叠加进口锌锭量延续高位,市场流通货量增加,而下游消费因锌价高位整体刚需采买为主,整体升水较弱。预计下周,升水继续下调得空间相对有限。

数据来源:Wind,SMM,百川盈孚,风云系统,紫金天风期货研究所

矿冶矛盾边际改善

加工费边际改善,炼厂缓慢复产

国产锌精矿加工费小涨20元/金属吨,全国50%品位锌精矿基础加工费运行于800-1600元/金属吨,平均1230元/金属吨。锌精矿进口加工费成交价格运行于-60-30美元/干吨之间,均价-45美元/干吨。海外锌精矿新增情况不理想,新增货源不多,港口到货为炼厂长单预定,基本都是零单增量。进口矿短时间内难以形成有效补充,炼厂的复产会相对缓慢。

数据来源:Wind,SMM,百川盈孚,风云系统,紫金天风期货研究所

锌价反弹带动冶炼利润回暖

供应方面,周内陕西地区个别炼厂发布提产消息,厂内原料得到进口矿补充,锌产品环比约5000吨的月增量。近期炼厂端无新增检修复产计划,后续重点关注前期内蒙古及四川地区检修炼厂能否如期复产,10月精炼锌供应方面环比增加趋势不变。

数据来源:Wind,SMM,百川盈孚,风云系统,紫金天风期货研究所

远期原料供应难见宽松

10月全国主要锌冶炼厂暂无新增减产、停产计划情况,大多继续按9月开工水平运行,部分炼厂有提产、复产安排。云南、陕西、内蒙古、湖南、甘肃等地区大部分炼厂继续减产,10月暂无满产计划。10月份复产增量预计有1.35万吨左右,各家炼厂暂无新增减产量。

数据来源:Wind,SMM,百川盈孚,风云系统,紫金天风期货研究所

初端需求未见明显改善

镀锌:旺季不旺,开工率走弱

镀锌板市场均价为4441元吨,较上周价格下跌1.04%。样本企业本周的产能开工率为61.80%,较上周降低0.52%。周内镀锌价格反复震荡处在进退两难地步,支撑价格上行主要来自宏观面,10月12日财政部新闻发布会释放积极信号,市场政策预期仍较强,但政策实际落地情况仍有待关注。钢市供需基本面压力较大,当下旺季不旺,需求难以消化过多的产量和库存,节后市场出货压力增大。

数据来源:Wind,SMM,百川盈孚,风云系统,紫金天风期货研究所

锌合金:价格高位下,企业观望为主

锌合金周产量约27825吨,较上周增加182吨,周开工率约58.29%,较上周增加0.66个百分点左右。本周锌合金厂家开工率的上升,主要是由于10月炼厂合金产量有所增量,周内其余厂家订单环比改善不大。本周锌合金价格维持高位,下游企业观望心态浓厚,需求依旧保持疲弱状态,厂家新单流入较少,锌合金成交量较上周无明显改善。分地区来看,浙江宁波、温州以及嘉兴等地区压铸合金交易氛围改善不大,下游维持少量刚需拿货,厂家表示订单波动不明显,依靠老客户订单为主。

数据来源:Wind,SMM,百川盈孚,风云系统,紫金天风期货研究所

氧化锌:厂家观望为主,开工率平稳运行

氧化锌厂家价格虽有调整,但仍以稳定为主。前期市场价格过高,厂家担忧后市情绪再度上升,故在价格高价时仍对原料补库,成本压力居高不下,厂家难以轻易下调报价。目前氧化锌市场订单商谈情况并不乐观,场内商谈偏弱,企业库存不断累积。下游轮胎市场尚在观望,轮胎行业仍在低迷状态,对于高位氧化锌存明显的抵触情绪,双方仍处于博弈阶段。整体来看,氧化锌市场旺季不旺。

数据来源:Wind,SMM,百川盈孚,风云系统,紫金天风期货研究所

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。