不知是不是该有所感动,现在还有海外基金公司矢志不渝地“头铁”A股。比如美国金瑞基金公司除了传统中国主题ETF外,还与更不信邪的人工智能平台合作搞出了新东西,这种执着令人敬佩!但其中内涵多多,值得我们一起在假期看看!

看看上面的他们的产品,中国主题基金ETF占了大多数,而最近成为话题的,就是最近新发的“KraneShares China Alpha Index ETF”,也就是中国阿尔法指数ETF(KCAI)。“阿尔法”,在投资领域指是超额收益,相对“贝塔”就是正常的市场收益。所以这个ETF目标是超额收益。

为了实现这个目标,该ETF跟踪了”QI”开发的人工智能编制的指数。在证券软件里输入“KCAI”可直接访问。

QI是什么?全称“Quant Insight”,中文叫“量化洞察”,里面有各位深恶痛绝的“量化”字眼。

QI是全球量化研究者的一个热门平台,里面有大量不信邪的强人,企图在中国市场找出价值规律来。

只是我们讨厌的“量化”通常是超短线的量化,而这次量化的ETF到底是怎么“量化法”?木鱼ETF独家带来解析。

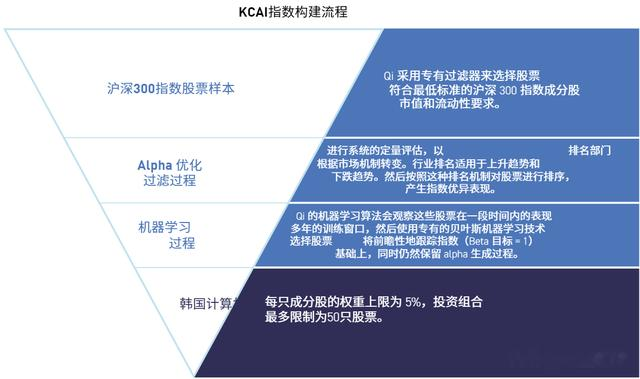

按照金瑞基金的介绍,QI中国阿尔法指数是通过机器学习来实现超越沪深300的目标,有“专有的AI投资决策技术”。

效果怎么样我们稍后再看,但是为什么对A股这种执着,有三大坚实原因,我们先来看看。

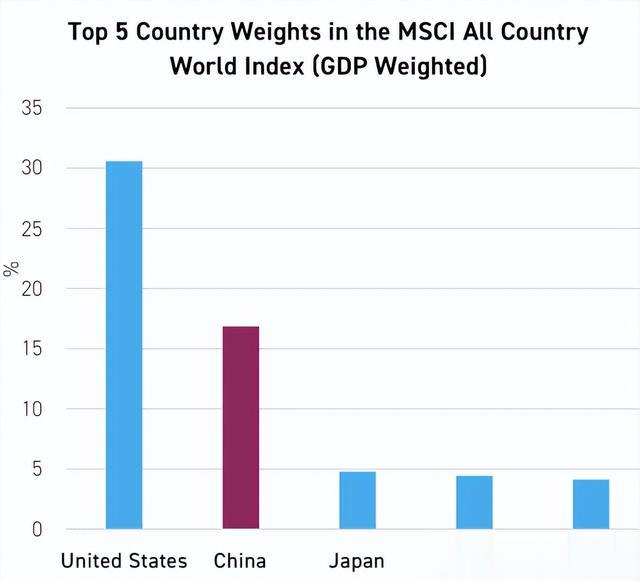

首先,中国的体量足够大,所以资产市场理应有相应的空间。无论是GDP还是资产市场规模,都雄踞全球第二。而中国股票在全球资本市场的比例不到3%,因此有一个理论上的大幅提升的空间。

第二条,就是A股与全球其他市场的相关性很低,这是丰富资产多元化配置的拼板。相关性,就是指一起涨或一起跌的联动程度。A股反正就是不跟涨,欧美大跌时好像也不太跌,因此相关性当然低。但是在成熟投资者眼中,这是一个配置的优势,有助于降低整体持仓的波动率。

第三条,由于散户参与强、市场效率低,这使得有可能获得超额收益。散户多我们都懂,市场效率是什么意思?如果市场里股票获得了利好,那么越快涨到位,其市场效率越高;反之则是低效的,这就是有效市场假说(EMH)。

那么在成熟市场,由于信息公开并且是价值取向,该涨就会开盘涨到位。而A股则因为博弈激烈且价值属性弱,因此从量化角度,是个机会。

以上是A股被关注的原因,是否有道理?多少有些道理。动机纯正,接下来是该怎么做了。

QI是从沪深300成分股中找出上升和下跌趋势的股,在数年的窗口中寻找其波动规律,然后每月形成投资组合。

做过量化的朋友都懂,这还是动量策略。动量理论小小解释一下:上个周期(比如月)涨的股票,通常会认为在下个周期上涨的概率依然更大。而A股的超短量化的周期单位可能为分钟甚至更小而已。

因此,这只ETF本质上还是一只量化基金,与传统ETF的区别是:每个月更新成分股,以捕捉最新的动量机会。

QI的这个指数,每个月刷新50只成分股,那么9月的成分股,应该是过去几个月表现趋势最强的股票,从披露的成分股来看,算力、黄金、银行等主题一马当先。

那么8月呢?金融、医药、消费等,成分股几乎是大变样了。而银行作为9月之前市场趋势最强的主题,连续收到青睐,这就是动量效应。总体上,这只ETF应该说是一只半主动量化基金,每个月持仓基本上大换血。

但同样,每个月要大换仓一次,使这只ETF的规模很难做大,因为每次调仓的股价冲击成本很高。

QI阿尔法中国指数是对标沪深300的,可惜在过去10月里,只有3个月跑赢。A股的难度,还是让一众科学家低估了吧!

ETF本身是8月24日上市的,8月和9月都重仓银行股,但不好意思9月银行的抱团阶段瓦解,因此出师不利,现在亏了2个多点了。

莫以短期成败论英雄,海外这只AI赋能的中国股票ETF还是有一些特色的,而且有三大账面上颇为有理的逻辑。老外这么拼了,我们是否也该多一点信心呢?

木鱼ETF原创,祝各位中秋节全家幸福快乐!