▲ 美国高管代表团访华。

1 以经济安全为名,欧美对外投资审查更加严格近年来,大西洋两岸的政策制定者越来越关注科技投资相关的“国家安全”风险。最初的重点是外国的投资,欧美收紧了政策以加强所谓主权或知识产权保护。最近,在华盛顿的推动下,相关审查范围扩大到欧美主体对“重点国家”(主要是中国)的投资。

在美国,相关担忧早在上世纪80年代就已存在。一些美国官员担心对华科技投资可能会促进中国发展,从而增强“潜在对手”的商业和安全能力。这一担忧在2018年的立法辩论中再次浮现,并在过去两年中在国会和行政部门的政治议程中占据了重要位置。2023年8月9日,拜登总统签署了第14105号行政命令,对半导体、人工智能、量子计算和通信领域的海外投资实施禁令。

近几个月来,欧盟也在研究是否需要额外工具以控制对外投资控制。以2023年6月的“欧洲经济安全战略”为基础,欧盟委员会于2024年1月发布首份“对外投资”白皮书,提出要加强四大领域(半导体、人工智能、量子技术和生物技术)对外投资的关注和管理。

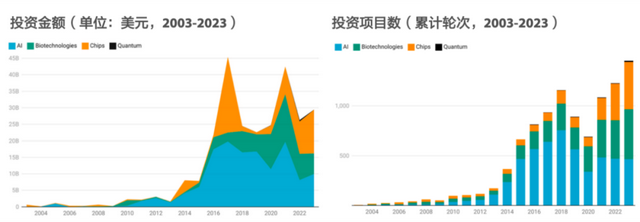

▲ 欧美对华科技投资项目数量(2003-2023)

▲ 欧美对华科技投资项目数量(2003-2023)虽然欧盟上述白皮书未明确针对中国,但详细的政策摸底需要开始进行:目前,欧美对华科技投资的规模到底有多大?哪些技术领域吸引了最多的欧美投资?谁是主要对华科技投资者?其中是否已经有一些高风险交易?

2 欧美对华科技投资,在过去十年内显著增加

过去十年内在四大重点领域,欧美对华投资的交易数量和金额都在急剧增加。

(一)四个快速增长的部门:欧美持续投资“下注”

1、人工智能:对华投资的最热门领域

从2003年到2018年,中国人工智能的年度融资轮数稳步增长。特别是在2010年代初,深度学习技术带来更广阔的发展前景,推动融资轮数急剧上升。2013年之前,每年融资轮数不到100轮,但在2018年达到顶峰,达755轮。然而,随后几年,尽管遭遇全球疫情及政策限制(如IPO限制),该领域的发展势头不减。

从2015年到2017年,中国人工智能市场快速增长,融资总额增长了三倍,得益于数十亿美元的巨额融资。例如,滴滴在2016年曾获得了来自中国、日本和美国投资者的70多亿美元投资。同年,服务器制造商和云计算提供商浪潮从国家开发银行获得29亿美元投资。在本文样本中,融资最多的十轮中有六轮发生在2015至2017年间,总计约210亿美元。

然而从2018年起,投资显著放缓,略低于2016年的水平,而世界其他地区的市场则在上升。2021年,整体投资激增,使中国市场恢复到2017年的水平,但随后由于大环境变化,本地和外国投资者热度有所消退。但值得注意的是,从2020年起,未公开的人工智能融资轮数增加,从35%上升到2023年的60%,因此该领域的确切投资总额可能被严重低估。

2、生物技术:被全球疫情推向新高

生物技术领域在投资总额中所占份额的增长速度尤为迅猛,特别是在2017至2020年间,其比例从22%跃升至37%。尽管2019年出现了小幅波动,但自2015年生物技术被纳入“中国制造2025”的十大重点领域以来,该领域的投资额便持续攀升。到了2023年,生物技术领域的融资轮次已超越人工智能。

起初,市场尚有诸多不足,主要依赖仿制药生产。中国政府通过一系列改革举措,包括将新药审批流程与美国标准对齐,并伴随着2015至2023年间至少586亿美元的公共和私人投资,极大地推动了相关技术生态系统的发展,使其成为全球第二大市场。2021年,投资额达到顶峰,高达144亿美元。

尽管疫情对总投资产生了显著的负面影响,导致2023年的投资额降至63亿美元,较2021年下降了56%,但中国生物技术公司的融资轮次却逆势增长。在2020至2023年间,这些公司的融资轮次几乎翻了一番,占到了总数的48%。

3、半导体:自2019年起强劲增长

从2019年到2023年,半导体行业的投资无论是在融资轮数还是披露的总金额上都实现了显著增长。面对自2020年起更加受限的芯片及其制造设备的获取渠道,中国正致力于增强自身竞争力,减少对西方国家的依赖。本文所估计的增长可能只是冰山一角,因为自2019年以来,超过一半的投资额并未公开。

2017年的融资热潮主要得益于一笔巨额交易:国家开发银行向清华紫光注入了近220亿美元的资金。此前,清华紫光在2014年已经获得了英特尔15亿美元的投资。特别值得一提的是,在中国半导体公司完成的十轮融资中,有七轮发生在2021年之后,其中三轮是由"国家集成电路产业投资基金"参与的。

4、量子技术:欧美投资最少,中国自主推动

量子计算和通信技术尚未完全成熟,导致其投资额不及其他领域。然而,自2021年以来,该领域的融资轮数依然在持续增长,到2023年更是翻了两倍。中经云作为提供相关基础设施服务的公司,早在2014年就成为了中国首家获得"创业天使"融资的企业,但金额不足50万美元。

中国的量子技术市场与大多数国家一样,呈现出高度封闭的特点,投资主要源自本土企业。在已披露的37轮融资中,有25轮完全由中国投资者参与。然而,在少数涉及西方投资者的融资轮次中,也出现了一些高额交易,如两笔披露金额超过1亿美元的投资就涉及到了美国和英国的实体。

量子技术因其在经济和军事领域的颠覆性潜力而备受关注,因此公共资金在该领域的投入尤为显著。据估计,全球在量子技术领域的公共投入中,有一半来自中国,而美国等其他国家则更依赖于私人投资。中国的量子技术生态系统起源于2010年代初,主要围绕几个重要的大学中心,尤其是中国科学技术大学。

(二)投资者概述:中国的科技投资大部分来自本土

从2003年到2023年,中国大陆投资者在四个关键技术领域的投资中占据绝对的主导地位,共完成了17582笔交易。相比之下,美国和欧洲投资者分别完成了1602笔和149笔交易。在人工智能、半导体、生物技术和量子技术领域,中国投资者参与的交易比例分别为77%、78%和84%。

▲ 在四大科技领域投资中国的前100位机构

▲ 在四大科技领域投资中国的前100位机构美国作为这些技术领域的第二大投资国,每个领域的交易量约占7%,而欧洲的主要投资者包括德国、法国和荷兰。然而,美国和欧洲投资者对中国技术领域的参与度相对较低,过去二十年中,只有12%的融资轮次有他们的身影。自2003年以来,62%的中国战略技术领域融资轮次完全由中国投资者独立完成。

2019年至2023年间,当欧洲或美国投资者参与中国技术生态系统时,他们通常与中国或外国合作伙伴联合投资。这种合作模式不仅帮助外国投资者获得关键信息,还能降低运营风险并减少竞争压力。在人工智能、生物技术和半导体领域,美国投资者主要与中国投资者联合参与融资。而欧洲投资者的四分之三投资是与中国投资者合作,其余一半则是与其他国家投资者合作,尤其是美国。

总的来看,只有极少数融资轮次完全由欧洲和美国投资者参与。后续分析会指出,在上述四个科技领域的头部投资者名单中,中国投资者的主导地位自2019年以来逐渐凸显。

不过,基于总部所在地的统计方法存在一些局限性。按交易数量计算,领先的中国投资者是红杉中国。然而,红杉中国2005年作为美国红杉资本的一个分支机构成立,其美国有限合伙人占其投资者的约一半。由于投资策略和中美之间的监管紧张关系,红杉资本中国于2024年春季从其美国母公司分离出来,理论上成为一个“完全独立”的实体。

这四个领域的领先中国投资者是大型风险投资基金,广义上专注于技术(启明创投、经纬中国、君联资本、IDG资本)。其中一些中国基金在美国有多个有限合伙人:IDG资本的合伙人包括多个美国基金会(洛克菲勒基金会、卡内基公司)、投资银行(高盛集团),以及得克萨斯州及特拉华州的公共部门雇员养老金基金。这些中国基金还在海外投资科技初创公司,主要在美国。到2024年1月底,IDG资本成为首个被五角大楼列入实体名单的投资基金。

在2019年至2023年间交易数量最多的前10名投资者中,只有一个非中国的投资者:新加坡的高瓴资本(但其创始人张磊本科毕业于中国人民大学),其管理着几所主要美国大学的资产。高瓴完成了133笔交易,集中在人工智能和生物技术领域。

3 欧盟对华科技投资

欧洲对华投资始于2005年,荷兰Qiagen公司收购深圳万孚生物标志着起点。此后,欧洲企业的参与度逐渐增加,2015年后增速加快,2019年达到高峰。2022年达到27次融资峰值后,又回落至2019年的水平。尽管如此,欧洲投资的增长应与同期人工智能、生物技术和半导体领域的整体投资增长相联系。尽管数据规模限制了趋势分析,但2019至2023年间,欧洲投资占总投资的比例从2014年的1%上升至2%至4%,显示出其参与度的显著提升。

▲ 欧洲对华科技投资轮次统计(2003-2023)

▲ 欧洲对华科技投资轮次统计(2003-2023)(一)欧洲国家如何投资?投资什么?

在2019至2023年间,欧洲投资者参与的融资轮次并不多,仅有17轮完全由欧洲投资者主导。同时,没有中国投资者参与的融资轮次也很少,仅有4轮有美国投资者参与,3轮有其他投资者参与。大多数情况下,欧洲投资者与中国投资者共同出现,有时完全是中国投资者,有时则与美国或其他国家的投资者一起。

在这五年间,欧洲的大多数投资集中在人工智能领域,共64笔交易,主要由德国和法国推动,主要集中在汽车和软件行业。相比之下,生物技术和半导体领域的投资较少,分别有25笔和11笔交易。尽管量子技术在欧洲对外投资白皮书中被提及,但仅发现一笔相关投资。

▲ 德、法、荷对华科技投资领域分布。蓝色:人工智能;绿色:生物技术;橙色:半导体。

▲ 德、法、荷对华科技投资领域分布。蓝色:人工智能;绿色:生物技术;橙色:半导体。德国在欧洲对华投资中占据主导地位,过去二十年在中国四个行业共投资49项。其次是法国(36项)、荷兰(12项)、葡萄牙(12项)和意大利(8项)。近年来,德国、法国和荷兰在欧盟对华科技投资中的占比不断扩大,自2019年以来共占77%。这与欧洲对华各行业的外国直接投资数据一致,显示这些国家在对华投资中的重要性。因此,要深入理解欧洲对中国技术的投资,需要特别关注这三个国家的投资动向。

▲ 欧洲对华科技投资机构Top 10

▲ 欧洲对华科技投资机构Top 10

(二)德国:欧洲对华投资的绝对主力

德国是中国技术领域欧洲投资的主要来源国。自2003年以来,在四个关键领域共进行了49笔交易。2019年后,交易量激增,2021年达到顶峰,共14笔。在2019至2023年间,德国投资占欧洲总投资的41%,且这一比例在不断上升。德国的投资主要集中在人工智能领域,共38笔交易,而生物技术和半导体领域的投资较少,分别为6笔和5笔。

值得注意的是,40%的交易来自汽车或化工行业的大型工业集团,如巴斯夫、拜耳、博世、梅赛德斯-奔驰、大众和采埃孚集团。这些集团不仅在研究的四个领域中占有重要地位,而且在整个德国对华投资中也占有很大比例。根据美国荣鼎咨询的说法,这些公司在中国大量投资,以本地化运营来抵御全球风险,并保持与中国本土创新竞争对手的竞争力,特别是在电动汽车等领域。事实上,近三分之一的德国科技投资,主要来自这些集团,都集中在与汽车行业相关的中国公司,尤其是自动驾驶技术领域。

德国的投资活动包括与受美国制裁的中企合作的案例。例如,德国汽车供应商大陆集团与受制裁的商汤科技和地平线机器人一起,于2022年7月向上海映驰科技投资超过1300万美元。映驰科技专注于高性能计算软件平台和自动驾驶软件开发。尽管商汤科技自2019年起就在美国的出口限制名单上,并于2021年被标记为中国军工企业,但这项投资并未违反制裁规定。这反映了德国与中国在人工智能领域的资金融合,尤其是在自动驾驶技术方面,这是交通未来和低碳转型的关键技术,同时也可能具有军事应用价值。

另一个案例是德国投资者对受美国制裁的半导体公司盛合晶微半导体的投资。盛合晶微因支持中国军事现代化于2022年12月被加入实体清单。该企业已完成三轮融资,每次都有中美投资者参与。2022年的一轮融资中,一家规模较小的德国高科技私募基金对其进行了投资。虽然德国对非美国公司投资受制裁实体并不违法,但这种投资关系可能存在安全和经济风险,尤其是考虑到美国监管的收紧。

(三)法国:凯辉基金“一骑绝尘”

在中国的技术领域,法国是欧洲第二大投资者,自2003年以来共完成36笔交易,占欧洲总交易量的32%。法国的首笔投资可追溯至2006年,当时法国外贸银行投资了江西赛维,一家太阳能电池组件生产商。尽管如此,直到2018年,法国的投资活动并不频繁,近一半的投资发生在2021年及之后。

法国的投资活动主要由凯辉基金引领,这是一家位于巴黎的全球私募股权和风险投资公司,专注于欧洲与中国之间的跨境投资。凯辉基金的合作伙伴包括法国公众投资局(BPI France)和多家法国大型企业。在法国的交易中,凯辉基金参与了24笔,占比近67%,其已知融资总额达到25.76亿美元,尽管其中一半的交易金额未公开。

法国的投资主要集中在人工智能领域,共22笔交易,其次是生物技术领域的11笔交易。相比之下,半导体领域的投资仅有3笔,而量子技术领域则没有投资记录。值得注意的是,四分之一的投资专注于自动驾驶汽车技术,涉及多家欧洲和中国的大企业。

在人工智能和生物技术领域,凯辉基金与法雷奥集团以及IDG资本合作进行了三轮投资。所有这些交易都发生在IDG资本被列入相关名单之前,最近一次交易完成于2024年1月3日。

(四)荷兰:重点也是人工智能与生物技术,不是半导体

荷兰是中国技术领域中欧洲第三大投资者,自2003年以来共进行了12项投资,主要集中在人工智能和生物技术。荷兰的首笔投资发生在2005年,当时凯杰公司(Qiagen)收购了深圳万孚生物。从2018年起,荷兰的投资活动有所增加,但总体交易量依然有限,每年大约一笔,2021年达到三笔的峰值。尽管荷兰在半导体领域具有重要地位,但2015年荷兰在中国半导体行业的投资似乎仅有一项。不过需要注意的是,这未包括安世半导体或恩智浦半导体等头部企业对现有项目的追加投资。

4 美国对华科技投资

美国对中国技术领域的投资远超其他外国投资者。自2003年以来,美国投资者在四大关键领域共完成了1602笔交易。投资在2006年和2014年激增,2017年随着中国风险投资市场的快速增长而大幅上升。2021年,美国参与的融资轮次达到顶峰,共有155轮。

美国投资者参与了中国许多大规模融资,包括滴滴、腾龙控股和阿里巴巴等知名公司的融资。然而自疫情以来,美国参与的融资轮次有所下降,到2023年降至76轮。尽管2010年代美国投资在高增长行业中的融资轮次数量上升,但其投资比例却有所下降,这反映了中国及其他国家投资力量的增强。但从金融角度来看,美国比重下降对中国生态系统的影响可能有限,因为中国科技投资基本盘还是以本土为主。

▲ 美国对华科技投资走势

▲ 美国对华科技投资走势

(一)美国如何投资?投资什么?

美国投资者倾向于与其他国家的投资者合作进行投资,单方面投资的情况并不多见,仅占融资轮次的17%。在有美国投资者参与的融资中,大约75%同时吸引了中国投资者的加入。在大多数情况下,即61%的案例中,除了美国投资者外,只有中国投资者参与。

与德法相比,美国投资者在人工智能领域的投资较少,而在生物技术领域的投资较多,半导体领域的投资则相对较少。在过去五年中,美国在生物技术领域的投资(341笔)与人工智能领域的投资(324笔)相当。此外,与欧洲投资者不同,一些美国投资者已经在中国的量子计算领域进行了投资,尽管数量有限,仅发现两笔交易。这两笔交易均发生在2022年。

2022年4月,红杉向华翊量子投资了300万美元,这是一轮总额达1500万美元的首轮融资。红杉与包括清华控股在内的几家中国投资者共同参与了本轮融资。华翊量子的高管和创始人均为清华大学校友,并继续与该校合作进行研究。同年7月,纽约投资基金BOC Capital向本源量子投资了一笔未公开金额的资金,本轮融资总额达1.48亿美元。本源量子于2024年1月推出了中国最先进的量子计算机,该公司是中科大量子信息重点实验室的衍生公司。

鉴于中国量子计算领域的特殊性,这些案例引发了对美国国家安全影响的担忧。“美中战略竞争特别委员会”甚至要求红杉中国披露其在中国量子技术、人工智能和半导体领域的投资信息,因为这些投资可能“破坏了美国的技术领先地位”。

从规模来看,欧美对中国量子领域的资金贡献似乎非常有限。统计结果似乎证实了一位美国官员的观点:“将该领域纳入限制范围主要是象征性的”。

(二)主要投资机构被美国国会密切关注

在中国科技领域的顶尖美国投资者中,包括纪源资本、金沙江创投和华登国际在内的大型风险投资集团,对中国科技进步的贡献已经引起了美国政治家和研究人员的关注。风投基金的活跃度超过了英特尔或高通等大型企业的风投子公司。

▲ 美国对华科技投资机构Top 10

▲ 美国对华科技投资机构Top 10

纪源资本是中国技术领域最活跃的美国投资者,自2004年以来共进行了75笔交易,其中61笔涉及人工智能,8笔涉及生物技术,6笔涉及半导体。2019至2023年间,它也是最活跃的投资者。尽管纪源资本在全球范围内活跃,但其在中国人工智能领域的投资占其已知交易的三分之一以上。2023年9月,纪源资本宣布将在美国和亚洲的业务分离为两个独立实体。

金沙江创投基金是一家总部位于加州、主要在中国运营的技术投资基金。2015年,美国外国投资委员会(CFIUS)以技术转移风险为由,阻止了金沙江创投等公司对光电科技公司Lumileds的收购。

其他的重要投资方还有:华登国际自1987年成立以来,专注于半导体领域的投资,共进行了47笔交易,其中38笔涉及半导体,9笔涉及人工智能。奥博资本(OrbiMed)自2010年以来在中国生物技术领域,特别是在药物开发和基因组编辑领域,进行了约40笔投资。英特尔和高通这两家美国半导体巨头也通过其投资部门成为中国技术的主要投资者。英特尔及其子公司英特尔投资在中国半导体和人工智能领域共进行了49笔交易,高通和高通创投则进行了33笔交易,其中三分之一的交易发生在2019年之后。

上述十大投资者中,有七家近年来对受美国制裁的中国公司进行了投资。根据数据,至少有12家受美国制裁的中国科技公司曾获得美国资金支持。

5 结论

近年来,美国和欧洲对对外投资的风险进行了深入讨论,特别关注人工智能、生物技术、半导体和量子技术等领域。这些领域不仅具有巨大的商业价值,还具有战略性意义。过去十年,这些领域的投资在全球和中国都急剧增加。

尽管美欧的投资推动了这一增长,但它们在中国科技生态系统中的资金占比相对较小,并且这一比例还在持续下降。在这些关键领域,大多数投资都是与中国合作伙伴共同进行的,超过75%的交易由中国投资者主导。因此,欧美的投资限制措施可能对中国相关技术发展的影响有限。

本研究还揭示了美国投资者与中国某些公司的复杂关系。相比之下,欧洲的投资规模较小。更广泛的欧洲投资主要由德国和法国推动,显示出投资者希望在自动驾驶汽车等领域与中国的创新保持联系。

在研究方法上,本报告也揭示了一个重要结论:面对复杂和不透明的国际资本流动,欧美政府对中国的“去风险”(包括货物、资本和技术)并没有明确的标准和目标清单,有时只能“虚空打靶”(甚至是“先射箭后打靶”)。因此,未来在考虑采取具体的限制性措施之前,必须提高投资透明度,并加强政府的分析能力。政治当局需要更清晰地界定哪些活动或公司在人工智能、生物技术、半导体或量子技术等领域构成风险,以便企业能够更清楚地了解并更准确地评估相关风险。

* 本文编译自法国国际关系研究所(IFRI)。限于篇幅,文章有所删节。

Mathilde VELLIET作者:玛蒂尔德·薇丽耶法国国际关系研究所(IFRI)技术地缘政治中心研究员。

FIN“北京两届奥运会, 交出了面对西方普世叙事的中国答卷”

一家数千人的美国公司竟让“全球宕机”, 真正的凶险超乎想象

北京和解之后, 巴勒斯坦建国最关键的下一步骤浮出水面