今年以来,A股PEEK概念反复活跃,今天PEEK板块大涨4.93%,涨幅全市场第一。今天简单梳理下A股PEEK概念的投资思路、行业格局和核心个股基本面情况。

一、PEEK 材料:树脂之王

PEEK英文全称为Poly Ether Ether Ketone,汉语译为聚醚醚酮,是一种特殊的工程塑料。具有优良的耐热性、机械特性优异、耐腐蚀性好、易加工性、生物相容性等特性,PEEK是公认的全球性能最好的热塑性材料之一。被称为工程塑料领域中的“明珠”。

2.市场分析

1978年,英国帝国化学公司(ICI)首创PEEK材料,相当长的时间里成为战略物资。PEEK产能曾经长期维持在400吨/年,早期主要运用于特殊领域,目前广泛应用于电子、汽车、航空航天、军工和医疗等领域。

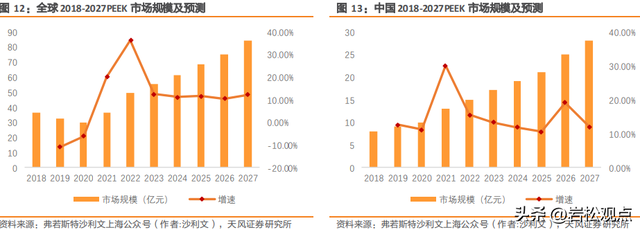

2022年全球/我国PEEK消费量约为7556/2334吨,预计2027年达到12929/4358吨,CAGR+11.38%/+13.30%。供给端来看,前三大生产企业占据全球产能的80%,且均为外企。

轻量化趋势下,PEEK材料有望以塑代钢,成为汽车工业+3D打印+机器人+电子电气+航空航天+医疗等多个终端领域结构件中的核心材料,特别是在近期最火的两个行业:人形机器人和飞行汽车,让PEEK成为市场资金炒作方向。

3.人形机器人核心材料

与其他工程塑料相比,PEEK兼具刚性与韧性,同时在耐热、耐磨、耐腐蚀性能方面均排名前列。纯PEEK树脂密度比碳纤维材料还低,还容易加工成各种形态的零件,通过使用碳纤维对PEEK改性可以提升PEEK材料的机械强度、耐摩擦和抗磨损性能,可应用在机器人的机械臂、关节连杆、齿轮轴承等部位,在人形机器人领域具备较高的应用潜力。

据说特斯拉Optimus-Gen2人形机器人因为采用了PEEK材料,重量减轻了10公斤。如果成功量产的话,就会不断提升PEEK需求增长。

据券商测算,2022年碳纤维/peek需求为135000/7560吨。未来,如果人型机器人能替代10%农民工,对应碳纤维/PEEK需求为16.5/13.5万吨;如果机器人替代我国80%建筑业人数,对应碳纤维/PEEK需求为22/18万吨。

就目前来说,人型机器人产业还是处于初期,发展还是需要时间,大家也别上头,跟踪就好。

4.PEEK的国产替代

我国现已成为全球最大的工程塑料进口国。根据统计,国内工程塑料的自给率仅为62%。特种工程塑料的自给率则更低,仅为38%(2018年数据)。

2012-2020年,中国PEEK产品年均复合增长率达到42.84%。但PEEK材料2020年我国的自给率仅为25%。

我国 2022 年 PEEK 市场消费量约为 2334 吨,2027 年需求有望达到 4358 吨。行业空间还是很可观的,国产企业可以一方面做国产替代,一方面享受行业快速增长,就看未来能不能把机会转化成业绩了。

5.行业竞争格局:一超多强

2022 年全球 PEEK总产能约 1.6 万吨/年,行业呈现“一超多强”的竞争格局。

其中,英国威格斯是全球最大的PEEK生产商,产能达到8650吨/年,约占全球总产能的50%以上。比利时索尔维PEEK产能2500吨/年。德国赢创排名第三,产能1800吨/年,主要生产基地在中国,但产品基本出口欧美。

中国共有 8 家 PEEK 生产企业,总产能和产量分别为6050 吨/年和 2380 吨。代表企业是中研股份和浙江鹏孚隆。其中,中研股份的工艺技术水平在国内处于领先地位。未来 5 年,全球 PEEK 新建项目主要集中在中国。2023 年中国投产的 PEEK 项目为沃特股份 2000 吨/年 PAEK项目。

6.概念股基本面简介

A股中PEEK概念股不算多,大概十几、二十个,核心公司为:中研股份、沃特股份、凯盛新材、肇民科技等PEEK生产商,以及上游原材料氟酮供应商新翰新材、中欣氟材、大洋生物,下游应用领域公司主要为康拓医疗、华润医药等。

下面从公司风险、经营和估值角度,看看行业里重点公司的基本面情况如何。

(1)中研股份

历史业绩看着是稳定增长的,但公司是去年新上的次新股,2023年利润0.55亿,同比-2.4%,扣非下降24.7%。

风险角度看,经营活动现金流三年总和 14%,数据较差;公司无商誉、无大股东质押,无高管大股东减持。除了现金流,风险指标整体良好。

经营层面看,营业收入三年平均增长速度:25%;扣非净利润三年平均增长速度:38%。历史成长性还不错,但2023年业绩在放缓。

最后看估值情况,目前市值32亿,0.55亿利润对应了58倍市盈率。

小结:

其实公司主要产品是纯树脂系列,占比7成,PEEK制品在2023年中报里的占比才0.6%。

公司看点在于行业地位,国内最大、全球前四的PEEK(聚醚醚酮)生产商,产能达1000吨/年,2021年全球市场占有率约为8.07%。

根据公司《招股说明书》记载,年产5000吨聚醚醚酮(PEEK)深加工系列产品综合厂房(二期)项目建设计划期为 2 年,建设完成后将于经营期第 3 年达产。所以,要想PEEK供需业绩估计还要等等。

(2)沃特股份

历史业绩波动明显,最近两年业绩下滑的厉害。

风险角度看,经营活动现金流三年总和 12%,数据较差;公司商誉3%,可以忽略。无大股东质押,无高管大股东减持。

经营层面看,营业收入三年平均增长速度:16%;扣非净利润三年平均增长速度:-43%。2022-2023年利润下滑的厉害,估值情况也就不用看了。

小结:

公司底子应该是有的,特种高分子材料占比超过50%。看点在于PEEK产线马上要投产了。

3月20日,沃特股份在互动平台表示,公司PEEK产线已完成建设,目前正与相关部门积极沟通推动验收工作。按计划组织试生产方案评估,有望在今年二季度投产。

目前市值38亿,假设未来两年利润达到2亿左右(机构预测),市盈率会降到20倍以下,看着还行,关键就看利润释放进度了。

(3)中欣氟材

2020年到2022年还行。由于下游市场需求疲弱,2023年公司基础氟化工产品、医药中间体和农药中间体等传统产品产销量及价格出现下滑,23年利润转亏损。

风险角度看,经营活动现金流三年总和 26%,数据一般;公司商誉21.3%,可以接受。大股东质押33%,高管大股东减持2.44%。小问题多多。

经营层面看,营业收入三年平均增长速度:11%;扣非净利润三年平均增长速度:35%。两年前的数据拉高了平均值。

亏损股,估值情况也不用看了。

小结:

公司其实是氟化工企业,相关业务占比超过50%,还有20%的农药和20%的医药化工。最近在筹备定增,拟定增募资不超过6.36亿元,用于新型电解液材料建设项目、年产2000吨BPEF、500吨BPF及1000吨9-芴酮产品建设项目和补充流动资金。

与其看PEEK不如看氟化工复苏,假设后面两年恢复1到2亿的利润,目前36亿的市值对应36到18倍的市盈率。说到底还是要看利润恢复情况,后面逐个季度跟踪业绩变化就行。

(4)新瀚新材

这个看起来还稍微好点,2019年前稳定增长,调整两年,22年新高。最大的问题是公司是21年上市的,前面业绩就没有可参考性了。

风险角度看,经营活动现金流三年总和 76%,数据优秀;公司无商誉无大股东质押,但高管大股东减持3.82%,减持的有点多。

经营层面看,营业收入三年平均增长速度:16%;扣非净利润三年平均增长速度:11%,公司成长性很一般。

最后看估值情况,滚动市盈率35.5倍,市净率2.98倍,当前市盈率处于历史平均:中高位区。

小结:

公司是较早从事PEEK核心原料DFBP研发、生产的芳香酮产品生产商,客户包括索尔维、威格斯、赢创、中研股份、吉大特塑及鹏孚隆均等PEEK领域全球主要厂商。

2023年特种工程塑料核心原料占比59%,利润虽然下降,PEEK原料销量增加超40%,同时研发费用较上年增加15.67%。

现在市值才30亿不到,目前新老产能合计4000吨左右,要是未来两年能弄个1~2亿利润的话,看起来还不错。

二、总结:

最后简单总结一下,PEEK概念股的营收和盈利能力大都比较弱,现在市值也都不大,看的都是未来利润释放预期。但PEEK材料现在炒作得很厉害,目前总产能也少,用在通用设备、汽车较为常规的设备里价格偏高,没有想象的发展这么快。而且新投产的产能爬坡和客户验证需要的时间会比较长,要注意跟踪每个季度的业绩,股价炒高的时候要注意风险。