当前全球AI高速发展,算力需求驱动光模块更新迭代进程提速。

800G和1.6T高速率光模块备受市场关注。

Lightcounting数据显示,2024年800G将成为市场主流,后续1.6T将开始放量,整体市场增速有望超过40%,其中数通光模块增长预计最为迅速。2025年,行业还将增长20%以上,2026-2027年增速将维持在两位数以上。高速率光模块的快速迭代升级也将推动产业新技术如LPO、CPO和硅光等高速发展。光模块是AI算力产业链国产化程度最高的环节之一,产业链上下游各环节有望迎来广阔市场空间。高速率数通光模块量产节奏路线图:

资料来源:Coherent01光模块行业概览

资料来源:Coherent01光模块行业概览光模块由光芯片和光器件组装而成后被插入或嵌入到光通信设备中,用于设备的对外连接。

光模块在光纤通信中用于电信号和光信号之间的互相转换,在发送端实现电/光转换,接收端实现光/电转换。

根据应用领域进行划分,主要有数通市场和电信市场。

经历多年演进,形成了数通市场规模大于电信市场的格局。

数通光模块平均迭代周期约3-4年,例如100G从2016年开始上量到2021年已有5年的生命周期,预计400G生命周期也将达到4-5年。

400G数通光模块从2020年开始进入规模上量阶段,22-24年持续上量;

800G数通产品从2022Q4开始规模化商用,2023年进入大规模交付,2024年成为800G光模块批量供应元年;同时400G光模块供应量也望翻倍增长。

800G光模块的技术升级包括三代:

1)第一代为8光8电,光接口8*100Gb/s,电接口*100Gb/s,也是最早的一代,于2021年投入商用;

2)第二代为4光8电,光接口4*200Gb/s,电接口8*100Gb/s,商用时间为2024年;

3)第三代为4光4电,光接口4*200Gb/s,电接口4*200Gb/s,商用时间预计为2026年。

三种800G光模块光接口架构:

资料来源:《800 Gbit/s 光模块技术及应用》王会涛/张平化/苏展

随着交换芯片容量约每2年翻番,FiberMall预计1.6T光模块需求有望于2025 年实现。

值得注意的是,1.6T产品并不会取代800G的需求,而是作为其补充。

光模块传输速率演进:

02光模块产业链

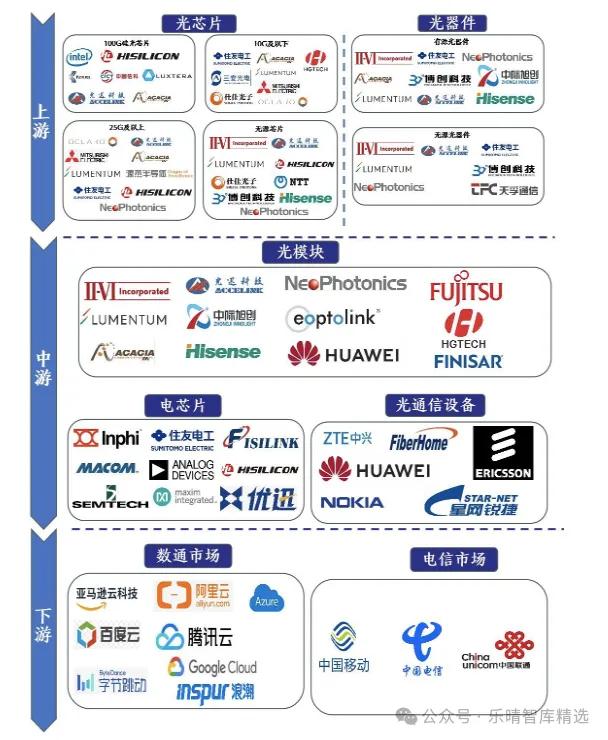

02光模块产业链光模块产业链上游环节包括光芯片制造商和光器件供应商,负责光模块制造的关键原材料提供。中游环节包括光模块制造商、光通信芯片制造商以及光通信设备供应商,这些企业负责将光芯片和光器件组装成完整的光模块,并开发与之配套的驱动电路和控制系统。下游环节主要分为数通市场和电信市场,包括互联网和云计算企业、电信运营商等最终用户。

目前国内厂商主要集中于光模块组装及无源器件制造,高端有源光芯片尚仍处于进口依赖阶段,逐步从低速率光芯片向高速率提高渗透率。

光模块产业链图示:

资料来源:行行查、头豹研究院、前瞻产业研究院

光模块产业链上游光模块产业链上游主要由光芯片制造商和光器件供应商组成,上游原材料供应充足,供应商较多,产业发展成熟。

光芯片是上游核心器件,约占光模块总成本的26%。

从成本构成来看,高速光模块核心器件包括EML激光器芯片、DSP芯片、探测器芯片,以及PCB板和外壳等光学器件,其中激光器芯片价值量最高。

当前低速率产品已基本实现国产化,高速率产品目前海外供应商仍占据主要份额。

全球光芯片中高速VCSEL芯片主要由博通供应;电芯片方面,PAM4 DSP目前主要供应商为Marvell(Inphi)、博通等,呈现双寡头竞争局面。

我国光芯片企业已基本掌握2.5G光芯片和10G光芯片的核心技术。

2.5G光芯片市场已基本实现国产化,国内光芯片企业在低速率领域已经占据90%以上市场份额。据公开资料显示,该环节主要厂商有武汉敏芯、中科光芯、光隆科技、光安伦、仕佳光子、源杰科技、中电13所、三安光电等。

10G光芯片速率范围内国产光芯片约占据为60%左右的市场份额。

25G及以上光芯片方面,国内可以提供性能达标、稳定性可靠的25G及以上高速率激光器芯片的厂商较少,主要包括云岭光电、源杰科技、武汉敏芯、光迅科技、中科光芯、永鼎股份和索尔思光电等。

光芯片竞争格局及部分代表厂商:

资料来源:源杰科技、行行查

光模块产业链下游光模块行业通常根据下游客户需求制定生产计划,再根据生产计划提前向上游供应商采购原材料,上下游存在协作关系。

光模块产业链下游主要是数字通信市场和电信市场,包括互联网和云计算企业、电信运营商等最终用户。

光模块的市场规模主要受到电信和云厂商资本支出的影响,其中来自云厂商方面的投入波动影响最大。

全球光模块400G客户主要集中于亚马逊(约45%)和谷歌(约25%)、800G主要集中于英伟达(约50%)、谷歌(约30%)和Meta(约20%)等。

800G光模块作为英伟达算力方案下的主力军,市场呈高速增长态势。

每生产一片应用在三层架构 AI 数据中 心的 A100 和 H100,分别需要六块 200G 和六块 800G 光模块。

在GTC 2024大会上,英伟达发布了其最新产品GB200,其服务器与交换机端口速率也实现了翻倍提升,更有望引领AI光模块从现有的800G向更高性能的1.6T升级。

此外,英伟达明确了2026年将使用1.6T网卡,对应3.2T光模块需求,明确了光模块升级迭代的节奏。

英伟达新产品规划图:

资料来源:英伟达

03光模块市场竞争格局光模块每一代技术升级往往伴随技术路径的演化,引导竞争格局变化。

近年来全球光模块企业加快并购重组,进行产业链垂直整合,行业集中度进一步提高。

在全球光模竞争格局中,中国厂商极具竞争优势。

根据LightCounting公布的最新版2023年全球光模块TOP10榜单,2023年中际旭创首次排名第一,Coherent(Finisar)排名第二。

从中国厂商的整体表现来看,共有7家厂商入围。

2023年,中际旭创(排名第1)、华为(排名第3)、光迅科技(排名第5)、海信宽带(排名第6)、新易盛(排名第7)、华工正源(排名第8)、索尔思光电(排名第9)

从榜单来看,海外厂商Coherent从上年的与中际旭创并列第一,下滑到了第二;思科从第2 位下降到了第4;Marvell上升到了第10。

LightCounting在此前调整了统计规则,将设备供应商制造的光模块纳入分析,使得华为、思科等设备商得以上榜。

2023年光模块全球前十大公司:

资料来源:LightCounting

根据公司公告及公开资料显示,中际旭创的1.6T光模块正在积极向客户导入,此外公司正在预研3.2T光模块,并计划进一步加大硅光模块的市场导入和提升出货比例;天孚通信为800G产品配套的各类光无源、有源器件已在2023年实现批量交付,此外公司已经推出了1.6T光引擎产品及相关光器件,1.6T光引擎在2024年第二季度实现了小批量出货。

新易盛已经成功推出业界最新的基于单波200G光器件的800G/1.6T光模块产品。OFC2024期间,公司展示了1.6T、800G、LPO及50GPON等高速光模块解决方案,并现场演示100GSFP112系列光模块方案。

光迅科技发布了1.6T OSFP224光模块,能够满足下一代200G SerDes应用场景,采用了先进的5nmDSP芯片技术,同时具备高度集成和高带宽特及低功耗等优点。

华工科技已经成功推出业界最新的用于1.6T光模块的单波200G自研硅光芯片和多种1.6T光模块产品(DSP和LPO)方案。针对LPO,800G LPO产品已获得明确需求。

剑桥科技的800G光模块产品已实现小批量发货,公司完成了1.6T光模块产品的研发工作,并在2024年的OFC展会上进行了现场演示。

光迅科技800G产品已有批量出货,后续将采用4x200G方案;1.6T光模块当前在积极推进送样测试,1.6T后续也是8x200G配置方案。

04光模块技术三大演进趋势随着光模块速率由400G向800G,乃至未来的1.6T和3.2T演进,光模块技术的升级不仅仅是简单的速率翻倍,更需要解决速率提高所带来的功耗高、成本大等问题。

在此背景下,光模块也衍生出了不同技术路径,LPO、CPO、硅光等方案有望成为光模块新技术发展方向。

LPO (线性驱动可插拔光模块)

LPO(线性驱动可插拔光模块),采用线性驱动技术代替传统DSP(数字信号处理)/CDR(时钟数据回复)芯片。

可以实现降功耗、压成本的作用,但代价在于拿掉 DSP 后会导致系统误码率提升,通信距离缩短,因此 LPO 技术只适合用于 短距离的应用场景,例如数据中心机柜到交换机的连接等。

由于LPO在能耗上表现相对优秀,同时兼具着可插拔维护便利的优势,目前市场上从上游芯片、交换机到下游终端用户均在重视LPO技术发展与应用,具备应用潜力。

LPO产业发展来看,据公开资料显示,全球厂商如Arista、博通、思科、Credo、马科姆、英伟达以及国内以新易盛、中际旭创、剑桥科技、海信宽带等为代表的厂商,均在LPO领域进行布局。

LPO也可以视为CPO的过渡方案。

CPO(共封装光电)除了LPO路径之外,随着光模块向800G光模块演进,CPO的成本和技术优势将逐渐凸显。

CPO(共封装光学技术)是一种全新的超小型高密度光模块技术,可替代传统的前面板可插拔光模块。

CPO能实现交换芯片与光芯片共封装,实现更好能效和交换性能。利用激光而非电子信号来传输数据,通过将光学器件和电子元件封装在一起,CPO实现了光信号和电信号处理的深度融合。这一转变标志着从传统光学模块中的“电互连”向真正的“光互连”的转变。

CPO路径图示:

LightCounting报告显示,CPO出货预计将从800G和1.6T端口开始,于2024年至2025年开始商用,2026年至2027年开始规模上量,到2027年CPO技术在800G和1.6T光模块中的份额将达到30%。

从光模块技术及速率演进趋势来看,目前行业主流仍然以可插拔光模块为主,采用光电共封装CPO技术的光模块仍处于产业化初期,未来有望成为主导。

CPO(光电共封装)全球供应链:

资料来源:YOLE

CPO产业链玩家主要包括芯片和模具公司、设备商和终端用户。

海外厂商英伟达、思科、英特尔、博通等厂商,以及国内华为、腾讯、阿里等大厂均在储备或采购相关设备,部分已应用于超算等市场。

头部光模块厂商近几年相继推出共封装光学CPO方案。据公开资料不完全统计,光通信上下游产业链厂商中,如联特科技、锐捷网络、中际旭创、通宇通讯、中京电子、天孚通信、罗博特科、新易盛、光迅科技、德科立、仕佳光子、亨通光电、剑桥科技、博创科技等多家透露有CPO相关技术研发或业务布局。

硅光技术硅光子技术是基于硅和硅基衬底材料,利用现有 CMOS 工艺进行光器件开发和集成的新技术。

硅光子技术的核心理念是“以光代电”,即采用激光束代替电子信号传输数据,将光学器件与电子元件整合至一个独立的微芯片中,提升芯片之间的连接速度。

硅基光电子集成芯片图示:

资料来源:讯石光通讯网

硅光技术全球产业链参与度较高,全球参与者众多。

整体方案提供商包括英特尔、博通、相干公司、Marvell、英伟达等。国内厂商进展也较快,国内多家厂商如光模块产业链公司中际旭创、新易盛、博创科技、罗博特科、源杰科技、联特光电、仕佳光子、光讯科技、剑桥科技等;光通信设备厂商华为、中兴通讯等都在该领域有所布局。

当前全球数据流量持续爆发,以英伟达等AI科技巨头引领行业革新和迭代。海外大厂在2025年的指引中都明确提出了将增加对IDC、云服务和AI基础设施等光通信相关建设的投资。AI算力和大模型的持续繁荣也将带动光模块往更高速率方向发展。