昨天,上证指数连续5个交易日收出小K线,这说明近期的市场一直处在震荡调整中。而通过分析市场涨跌家数占比指标财报翻译官发现,在本轮调整期间,市场上只有8%的公司是上涨的,这个数据足以说明目前市场的惨烈。

由于本轮调整的最低点为2839点,与目前的点位只有10个点的距离,所以在本周上证指数随时有创新低的可能性,这点是需要我们注意的。

而即使在今天上证指数收出中阳线,我们也不要贸然出手,至少要等到第三根阳线出现后,在决定是否进行博弈。

由于目前的市场处在调整中,所以今天翻译官将分析一家军工板块中的低估大龙头,它就是神马股份。之所以分析军工板块,是因为军工板块最抗跌。而在这个板块中寻找机会能降低我们的风险。

这家公司的主营业务为尼龙66切片,并在尼龙系列产品领域享有盛誉。别看这家企业是生产尼龙产品的,但是其已完成了中橡曙光布试验,开发的产品已在歼10、歼15、运20等军工行业中使用,这说明其具备军工概念。

目前,全球产能排名前5的公司产能占比高达80%以上,而在国内厂商中只有这家企业在全球产能前五中占有一席之地,这也彰显了其强大的竞争力。

根据华安证券研究所预测,尼龙66到2025年全国需求量有望达到132万吨,2021~2025年年均复合增长率为25%。到2030年全国需求量将在288万吨,2026~2030年年均复合增长率为17%,这些都说明这家企业所从事的业务正处在行业风口中。

而目前,公司已经大幅回撤了62%,并于近期完成了二次探底的动作。但是有一点是需要我们注意的,那就是这家企业的成交量只是在温和放大,并没有明显放大。

在上周五,公司的成交金额只有2,367万元。而在本周一,这家企业的成交金额就达到了2,719万元,本周二更是达到了2841万元。

翻译官猜测这家企业如果维持现有量能的话,在本周很难会有表现。但是如果在本周某一天,公司的量能突然放大,量比能超过20倍以上,那么这家企业或许会有所表现。

上面看过了公司的形态,下面我们再来分析一下这家企业的财报。

通过分析翻译官发现,在今年第一季度,公司最大的亮点在于账户里的现金非常多。

2024年第一季度,这家企业短期内能拿出来的现金总额,也就是货币资金竟然高达89亿人民币。这些钱是公司未来的营运资金,也是其净利润增长的有力保障。

通过进一步分析翻译官发现,这家企业现金充裕的主要原因是,在今年第一季度公司的净利润不仅出现了增长,现金流能力也大幅提升了。

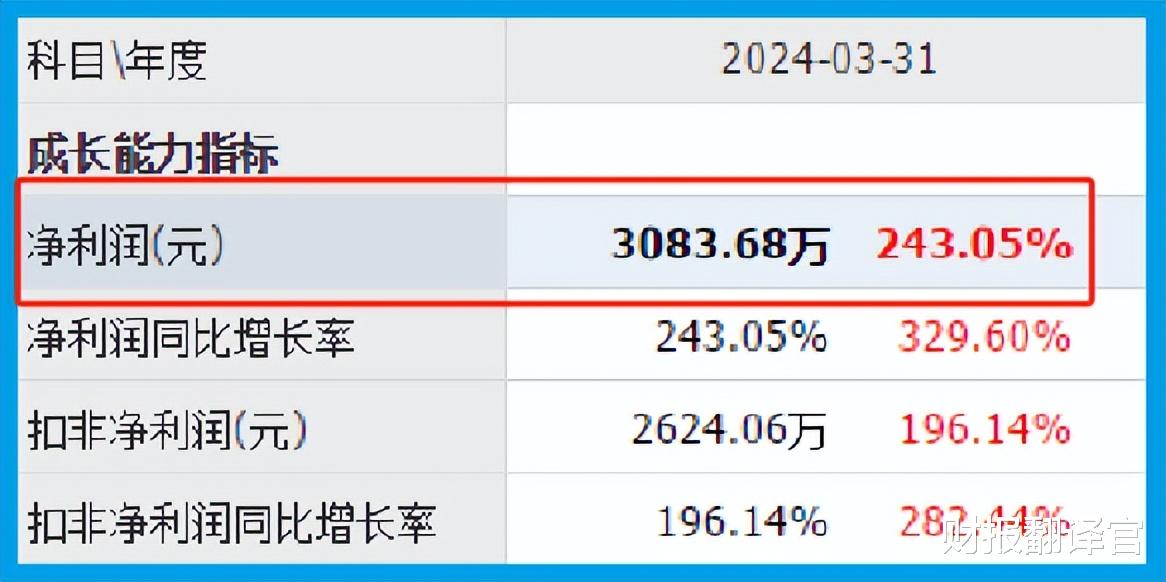

2024年第一季度,这家企业的净利润达到了3,084万元,,同比大幅增长了243%。

而公司目前的净利润,在国防军工概念板块400家上市企业中排名第162位。这个名次处在板块中等偏上的位置,说明其规模相对来说并不小。

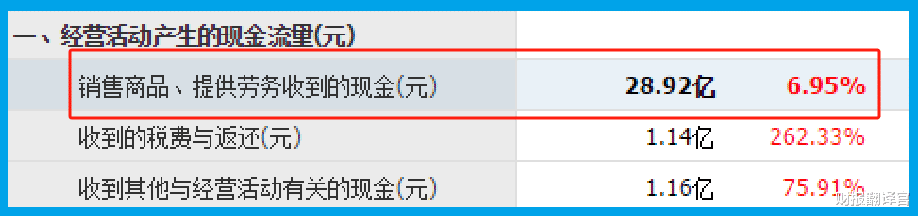

除了净利润出现增长以外,翻译官还发现在今年第一季度,公司的现金流能力也大幅提升了。

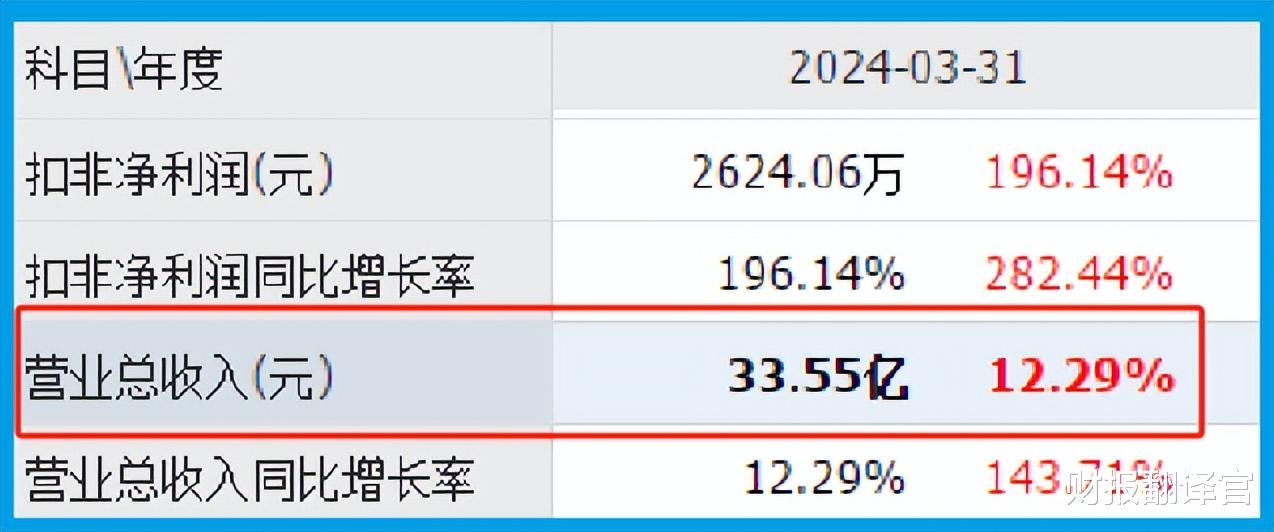

2024年第一季度,这家企业的营业总收入为33.55亿元,同比增长了12%。

而同期,公司因销售军工尼龙而实际收到的现金总额却为28.92亿元,同比增长了7%。

收到的现金和营业收入几乎一样多,并且同比出现增长,说明和去年同期相比,这家企业的现金流能力提升了,其账户里的钱也变多了,而这对公司的生产经营是非常有利的。

因为在报告期内这家企业的生产经营非常健康,所以管理层不仅扩大了生产,提高了存货的数量,还扩大了产能。

2023年第一季度,公司的存货只有16.17亿元。到了2024年第一季度,这个数字就达到了18.8亿元。这不仅同比增长了16%,还创出了历史新高。

因为存货里包括了生产军工尼龙的产成品、原材料、半成品,而把存货卖了加上毛利润就是这家企业的营业收入。所以存货的增长以及创出历史新高,说明管理层在今年第一季度按下了快进键,准备通过扩大产能的方式来提高净利润。而这些存货如果在未来能顺利被卖掉的话,那么公司未来的净利润将出现大幅度的增长。

除了扩大生产以外,翻译官发现管理层在报告期内还扩大了产能。

2024年第一季度,这家企业为在建产能所花的钱,也就是在建工程为45.33亿元。因为这些钱只是部分投资,所以翻译官猜测这些在建项目的预计投资总额应该超过100亿元。

而在和这家企业的现有产能进行对比后翻译官发现,如果这些在建项目都能竣工的话,公司的产能也就是生产军用尼龙的能力将提高1倍以上,这也为其未来净利润的增长打下了坚实的基础。

在本文的最后,我们再来分析一下这家企业的市盈率和市净率这两个指标,并判断出公司估值的情况。

2024年第一季度,这家企业的市盈率为51倍。这说明如果管理层把每年通过销售军工尼龙赚到的利润都分给股东的话,股东需要51年就能回本。

而公司目前的市盈率,在国防军工概念板块400家上市企业中,从低至高排列位居第151位。这个名次处在板块中等偏上的位置,说明如果按市盈率的口径,公司的估值并不高。

上面看过了这家企业的市盈率,下面我们再来分析一下公司的市净率。

2024年第一季度,这家企业的市净率为0.82倍。这说明目前公司的市场价格低于成本,并且只有成本的0.82倍。

而这家企业目前的市净率,在国防军工板块400家上市公司中,从低至高排列位居第15位。这个名次非常高,说明如果按市净率的口径,这家企业的估值非常低。

通过上述分析我们了解到,在2024年第一季度,这家公司的净利润出现了增长,现金流能力也大幅提升了,并且管理层还顺势扩大了生产,提高了产能,所以翻译官猜测这家企业今年净利润的增长将是大概率事件。

而由于公司市盈率和市净率的排名都比较低,所以翻译官个人认为这家企业的估值偏低,未来具备成长性。

如果把上市企业的基本面,从高至低分为A、B、C、D、E五个等级的话,翻译官个人认为公司能维持B级的水平。

请注意:财报良好的公司不一定会上涨。但是那些能持续大涨的企业,其财报一定非常出色。

本文为纯粹的财报分析文章,并没有推荐之意,也希望大家能谨慎参考。