量化巨头幻方放弃中性策略这事影响陆续争论了几天了。

因为这个事件由此衍生出对市场的一些判断,我不参与,但想到今年公募类似的产品渠道上半年卖的非常的火热且我之前也写过,觉得还是有必要继续叨叨一下。

一、放弃中性策略,个别选择还是集体预言?

我看一些人对这个事情的结论就是市场可能要从震荡市转变成为单边市场,大白话说就是牛市要来了。

判断这句话的含金量,首先咱要先弄清楚什么叫做中性策略。

市场中性是“量化对冲”的一种,他有点像“类固收”产品,具体做法就是股票多头由量化选股,空头为等量的对标指数期货来对冲市场风险。

换句话说,中性策略它是不看涨也不看跌,希望赚的钱和大涨涨跌都无关,它要的是超额,不要beta。

所以这种策略比较适合震荡市,但如果是单边上涨特别是那种逼空行情,这种策略很容易就失效了。

比如9月底的这波逼空行情,就是因为中性策略持有大量的空头仓位,结果股指期货基差收敛以及所有期货合约转变为正基差导致不少中性策略的收益率变成负数,有些产品单周跌幅最大的超5%。

所以基于这个原理,大家就会觉得说放弃中性策略转向多头,大概率就是认为市场可能从震荡市变成单边市场。

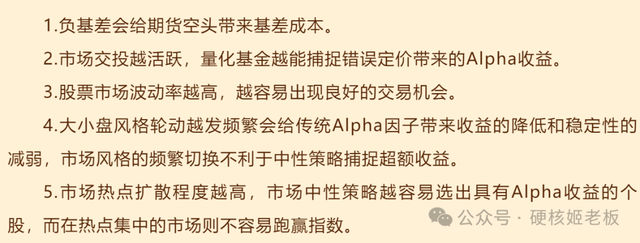

但也不能直接打卡盖章说就是一个大牛市,因为影响中性策略的原因还有很多,比如说市场风格的频繁切换,也是不利于中性策略捕捉超额收益的。

而幻方放弃中性策略,他们自己的解释是:

预计中性对冲系列产品的风险收益性价比明显下降,未来收益将明显低于投资人的预期。

而我看见有人八出的一张收益图,他们家某只中性策略产品并没有获取较好的绝对收益。而今年中性对冲系列普通亏损在3%的前提下,他们加似乎亏损就在5%左右。

对于持有人来说,这个结果显然是无法接受。

而幻方目前存量对冲产品在总规模中占比已低于5%,存量较小且效果不佳,幻方放弃中性策略,也不是没有理由。

不过幻方并不是从今年9月开始转向,根据券商中国的报道,早在两年前他们就已决定专注股票量化多头策略。

另外还要补充一句,虽然大家印象中幻方是量化巨头,但幻方最近几年的重头并不是在资管,而是在人工智能这一块。

他们最牛的是啥呢?是国内唯一一家拥有过万张英伟达A100显卡的企业,别说在金融圈,就在一堆科技公司中也是非常牛的。去年4月他们也发布过消息,说将集中资源和力量,投身人工智能技术。

与其说他是一家资管,不如说他们现在是一家隐形AI巨头。

听说幻方在投资这块,几乎是以自营为主,外面的钱很少再接了。

所以撤掉中性策略这个产品线,仅仅是幻方的事情,量化对冲大佬不少,不能因为一家量化对冲基金的表态而直接盖章市场走势。

不过作为私募的顶流,这话可能还是会有一些影响:

第一是可能会对一些中小机构产生一定的影响,下周一开盘可以看看股指期货短期是否会有主动空平可能,造成股指被动上行;

第二是券商端销售要疯了。今年听说卖了不少中性策略,随着市场转向和头部发声,估计售后又有的搞了,后续中性策略产品不好卖了,一些公募产品可能上量。

二、又出利好,之前卖爆的“量化对冲”咋办?

公募也有类似的产品。

但在缺乏足够对冲标的且国内衍生品市场相对没那么发达的前提下,公募的多空对冲策略简单到可以用“指数增强多头+股指期货空头套保”来解释。

而股指期货的基差是成为这一空头套保策略最重要的成本和收益来源之一。

但尴尬的是国内股指期货市场较长时间都呈现的是负基差,那么构建和执行有效的指数增强多头策略成为了量化对冲公募基金经理的核心专业能力之一。

从公募基金量化对冲产品来看,你们就会发现,能做好的凤毛麟角,换句话说,做指增的超额收益,做的优秀的也确实不多……

所以这类产品在公募真的是越来越鸡肋,规模也萎缩的厉害,目前20多只产品规模加起来不到百亿。

不过这类差点被人遗忘的产品,是被孙蒙的华夏安泰对冲策略3个月定开唤醒的。

这只产品我也写过《妈呀,好久没看见那么火爆的基金了》,当初横空出世被各路人马疯抢,主要原因就在于AI和量化的深度结合,所取得的超高的超额收益。

而相对同类来说,做的相对也还行的华宝量化对冲,也趁着大火冲了一把量。

但权益市场最近呈现的状态就是Beta收益性价比很高,远超个股超额,可是按照量化对冲策略,是要选择放弃市场Beta的。

所以从性价比角度来看,量化对冲产品性价比也确实不高了。

事实上,我们看待公募产品或其他金融资产,最关键的不是看业绩有多好,而是是否匹配当下市场环境,作为工具类产品,在当下是否用的顺手。

比如20年的主动管理型基金、22年红利基金、23年的量化对冲基金,现在的ETF。

所以如果你持有这类产品,要考虑两个角度:

1、自身的风险偏好情况。当初买入的这类产品,是不是因为自己是低风险爱好者?如果是的话,当初是否买入中性对冲产品只是作为权益市场投资出发点,尝试一下存款、固收类以外的投资市场?

那么持有的是同类相对优秀的量化对冲基金,那么不妨等市场恢复正常状态,多观察下基金接下来的表现,再考虑切不切。

2、避险型。如果当初买入这类产品只要觉得权益市场机会不太大,债券市场一直向上没有入手机会,苟在里面避险的,现在其实是可以考虑切一下的。

至少从我的角度来看,是偏向看好权益市场,政策发布后,执行力度真的非常快,今天晚上一堆上市公司和银行签了协议,通过专项贷款增持回购潮来了!

现在如果不敢直接入市,那么固收+基金,可能性价比都会更高一些。