观点小结

为了规避丰水期价格下跌的风险,云南大多数硅厂提前进行套保锁单,目前订单接到8至10月不等;后续开工计划视市场价格而定,利润驱动性较强。相比之下,四川硅厂套保比例较少,可能会早于云南进行停炉检修。根据调研情况来看,下游需求尚未提振,硅厂能够保本微利已属不易。硅价持续跌破预期,大部分硅厂表示生产意味着持续亏损,开工是为了维持工人生计;往年开六至八个月,今年只打算开四个月,小厂迫于生产压力可能会在9月份提前关停。广期所于4月12日公布新的工业硅合约规则,新增微量元素指标,新规下云南大部分硅厂调整生产低磷硼的553#牌号,生产不存在技术障碍;而421#中钛含量超标的问题迫于硅石原料端供应,目前只有少部分企业能够解决。低钙的工业硅比较受下游企业青睐。部分硅厂表示可生产高品位的4402#、3303#牌号等,满足企业的个性化需求。产能更新实际落地进展较为缓慢,大多数硅厂暂无升级改造计划。硅厂表示云南12500KVA的炉子近年之内不会被淘汰,已开启炉子处于满产甚至超产状态,目前8月份开工率在80%以上。1 调研背景

云南是我国工业硅的主产区之一。据百川盈孚统计,截至2024年7月云南省工业硅产能126.4万吨,占全国总产能的17.9%;2023年云南地区工业硅产量占全国总产量的15.8%。根据以往的调研情况,云南硅厂以生产421#牌号为主,采用中煤中焦的生产工艺,该工艺对微量元素有较好的控制。

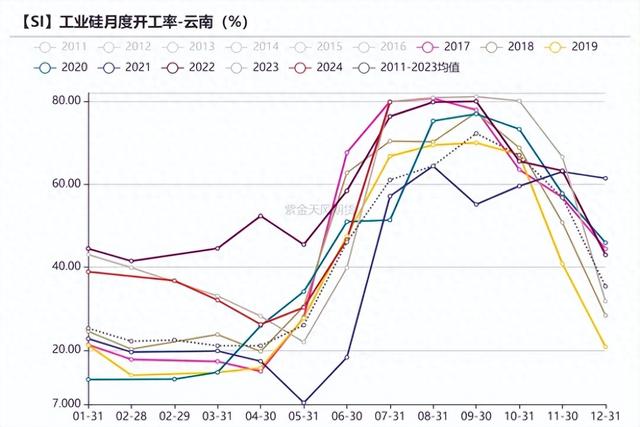

由于得天独厚的地理位置,云南省矿石资源及水电优势突出,工业硅生产主要集中在保山、盈江、怒江等地区。云南地区的电价随着丰枯水期而调整,丰水期一般为每年的6至10月;从往年情况来看,8月份处于全年生产成本低位,云南地区整体开工率在60-80%之间。

图1:工业硅月度开工率(%)

数据来源:SMM;紫金天风期货

今年工业硅过剩局面加剧,8月9日期价跌破万元大关,低价压力下主产区云南的生产调整计划亟需关注。此外,广期所在4月12日公布了新的工业硅合约规则,新规下产品质量是否达标、SI2412合约是否有足够的仓单都为市场关注的重点。

本次调研涉及六家企业和五家仓库,分别位于云南省保山、盈江、怒江等地区,仓库涉及昆明现货仓库及广期所指定交割仓库。

调研路线:保山——盈江——泸水——昆明

调研时间:2024年8月19日当周

图2:调研行程路线

从调研情况来看,云南硅厂在前期套保订单完成的情况下继续生产意愿不大,部分小厂迫于压力提前关停。大部分硅厂对远月价格持观望态度,现有库存不多或捂货不出,销售策略偏保守。整体调研情况来看,新标下553#生产难度不大,不存在技术障碍;而421#中Ti含量超标主要为昭通硅石原料问题,目前有少部分企业能够解决。

421#牌号主要由云南、四川地区中小企业12500KVA的炉型冶炼,尽管有云南省能耗双控政策的影响,但多数厂家表示未来几年内12500KVA的小炉型不会被淘汰,对政策持观望及被动态度。

2 调研内容

2.1 生产企业A

1.企业情况:有2台33000KVA的炉子,月产5000吨,设计年产能5万吨,去年7月份投产;另有2台18000KVA的炉子,目前都处于开炉状态。

2.产品:目前主要生产553#,新规下生产421#利润空间不高。

3.成本:还原剂方面,工厂使用新疆煤,到厂价3200元/吨,其中运费800元/吨;宁夏煤价格2520元/吨,煤的差价主要体现为运费;硅石使用昭通硅石;木炭使用老挝木炭,也从柬埔寨采购,价格约为3400元/吨;石油焦成本大概在2200-2300元/吨。电价在0.3元/度左右,11月会涨2分。

4.定价:根据盘面和昆明仓库报价而定。

5.销售情况:多与贸易商合作,不直接对接终端;目前销量稳定。

6.库存:目前有2000多吨库存,多为9、10月订单;即产即销,不会保留库存。原料库存方面,木炭够烧1个月左右,硅石库存2个月;部分原料采购有季节性规律,木炭多于3、4月份采购,硅石在4、5月左右采购。

7.后续生产计划:11月预计会停炉检修。

8.是否合规:生产的通氧553#符合新规标准,不存在技术障碍。

9.对行情的看法:前期有参与卖出套保锁定长单;对11/12月价格无明显考量,多为随行就市;认为当前低价下盘面下跌空间不大。

2.2 生产企业B

1.企业情况:有2台12500KVA的炉子,目前开工一台。

2.产品:生产553#等主流牌号。

3.成本:成本在11000-12000元/吨左右,其中石油焦价格1800元/吨。生产1吨工业硅需耗0.55-0.6吨木炭,0.7吨左右煤,0.4吨石油焦;电极使用石墨电极;10月份电价上调会加1000元左右的电费成本;去昆明仓库的运费来回在300-400元/吨左右。

4.定价:依据百川发布的市场讯息等。

5.销售情况:多供货给贸易商。

6.后续生产计划:留一部分库存并停炉。

7.对行情的看法:对于丰水期价格下跌的风险有提前卖出套保,但数量不多;认为目前低价下继续生产不如直接买现货;后续想走差异化生产路线,如生产4402#、3303#等高品位,采用高焦低煤工艺;对后市行情比较乐观,认为硅产业2026年或有好转。

2.3 生产企业C

1.企业情况:有1台12500KVA的炉子,月满产量800吨,处于开工状态。

2.产品:主要生产通氧553#。

3.成本:现金流成本在13200-13500元/吨;还原剂中石油焦价格2500元/吨,昭通硅石600元/吨,宁夏精煤2060元/吨,运费618元/吨;木炭3000元/吨,木片500元/吨,电极12000元/吨。电价方面,云南地区除保山外多为南方电网供电,6月电费0.44元/度,7月0.37元/度;人工折旧等其他费用折算200元。

4.销售情况:与期现贸易商有合作,目前现货卖到了8、9月份。

5.库存:现货库存不多;原料方面,木炭和矿石会在雨季之前提早备,其他原料即买即用。

6.后续生产计划:留一部分库存,预计8月底停炉。

7.是否合规:产品符合新规标准,检测费用3000多元;对于421#中钛含量超标的情况(700-800ppm)厂家表示为昭通硅石的原料问题。

8.对行情的看法:前期期货市场亏损严重,对远月价格持谨慎态度;预计9月份云南至少停50%的炉子;认为目前社库在70万吨左右,仓单流出后至少需要1-2个月时间消化。

2.4 生产企业D

1.企业情况:有1台12500KVA的炉子,日产28-29吨,处于开工状态。

2.产品:目前生产通氧553#,421货已出完,也可生产4202#、3303#等牌号。

3.成本:成本在11000-12000元/吨左右。目前电费0.38元/度,枯水期电价0.52元/度,电价每年涨8%。

4.销售情况:与期现商有合作,目前套保做到了10月份;去年有做仓单。

5.后续生产计划:预计11月份停炉;今年7月份开炉,开4个月;去年开到了来年2月。

2.5 生产企业E

1.企业情况:有4台12500KVA的炉子,月产3000吨,处于开工状态。

2.产品:生产553#,也可生产4202#、3303#等。

3.成本:成本在13000元/吨左右,有500元的上下浮动;现金流成本11000元/吨,其他费用包括环保税费、二次除尘脱硫费等。

4.销售情况:偏好和国企背景的贸易商合作;和多晶硅厂也有合作。

5.后续生产计划:预计9月份停炉,也有可能8、10月关停,留1000-2000吨库存。往年开炉6-7个月,今年6月份开炉,只开了4个月。

2.6 生产企业F

1.企业情况:有3台12500KVA的炉子,月产2000多吨,处于开工状态。

2.产品:目前生产421#,产品符合新规标准。

3.成本:丰水期电费接近4毛,枯水期5毛多,往年电价规律为10月比7、8、9月高3分,6月比7月高6分;采用中煤中焦的生产工艺,其中硅石价格稳定,石油焦和电极价格有波动;原料库存充足。

4.销售情况:几乎全部供货给国企贸易商;目前套到10、11月份。

5.后续生产计划:是否停炉视市场价格而定;21年以前正常生产周期为8个月。

2.7 调研仓库A

1.仓库库容:现货库容最高可达10万吨,常规库容6万吨。

2.现有库存:5万吨左右,累3层。

3.操作能力:一天出入库量最高可达到3000吨。

4.仓储费:约为0.8元/吨/天。

2.8 调研仓库B

1.仓库库容:开仓以来进行了2次扩容,目前库容4万吨。

2.现有库存:目前现货、期货库存均接近2万吨,仓库预计还有15天放满。

3.操作能力:30吨的货半小时可以卸完。

4.仓储费:入库仓储费均为0.8元/吨/天,手续费12元;在仓单注册当天进行现转期移库,移库手续费10元,仓储费转为1元/吨/天。

5.运费:公司有铁路专运线,从昆明发往华东运费约为410-420元/吨。

2.9 交割库C

1.仓库库容:期货库容从5000吨扩到了2万吨,现货库容较少。

2.现有库存:接近1.5万吨。

3.运费:省内运输以硅厂送到为主,运费有季节性变化。

4.仓单情况:近一个月没什么吞吐量,出库量较少。

2.10 交割库D

1.仓库库容:总库容1.7万吨,目前还能放2000-3000吨。

2.现有库存:现有库存1.2万吨,其中期货、现货库存各5000多吨。

3.操作能力:每天可入库600-700吨;有两个叉车。

4.仓储费:现货仓储费不到1元/吨/天,移库费用十几元/吨。

5.仓单情况:仓库中现存421#多,553#少;目前正有入库仓单,出库较少。

2.11 交割库E

1.仓库库容:总库容2.3万吨左右;扩容难度较大。

2.现有库存:目前还能放几千吨,接近饱和状态。

3.仓单情况:近两个月入了1万多吨现货,每天入库量几百吨,出库量少。

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。