最新消息,历经近半年的收购之路,日本半导体制造商巨头瑞萨电子终于成功将电子设计软件行业巨头Altium纳入麾下。

瑞萨电子拿下澳大利亚软件上市公司

2024年8月1日,瑞萨电子正式宣布成功完成对Altium的收购。收购的最终协议于2024年2月15日宣布。

图片来源:瑞萨电子官网截图

公开资料显示,Altium成立于1985年,是全球最早的印刷电路板(PCB)设计工具提供商之一。Altium的PCB设计软件添加了世界上第一个用于设计和实现电子硬件的数字平台Altium 365,在整个PCB设计过程中实现了无缝协作。

随着交易完成,Altium现已成为瑞萨电子的全资子公司。Altium首席执行官AramMirkazemi已担任瑞萨电子高级副总裁兼软件与数字化负责人,同时担任Altium首席执行官。

瑞萨电子对Altium的收购已于7月31日根据澳大利亚法律通过一项安排计划(“计划”)生效。根据该计划的条款,瑞萨电子的间接全资子公司RenesasElectronicsNSWPtyLtd以每股68.50澳元现金收购了Altium全部流通股,总股权价值约为91亿澳元(按97日元兑1澳元的汇率计算,约为8879亿日元)。瑞萨电子通过银行贷款为此次收购提供资金。

作为该计划实施的一部分,Altium普通股将于2024年7月19日交易结束时在澳大利亚证券交易所暂停交易,Altium将于2024年8月2日交易结束时从澳大利亚证券交易所正式名单中除名。

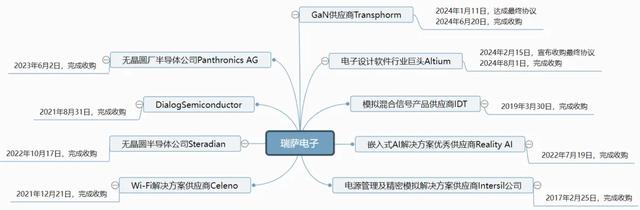

瑞萨电子麾下军团

今年以来,收购“大王”瑞萨电子仍在执行贯彻“买买买”策略。观察其收购路线,2017年,瑞萨电子收购了总部位于加州米尔皮塔斯的Intersil;2019年,收购了总部位于圣何塞的模拟混合信号产品供应商Integrated Device Technology(IDT);2021年,瑞萨电子收购了总部位于英国的Dialog Semiconductor、Wi-Fi解决方案供应商Celeno;2022年收购了提供4D成像雷达解决方案的无晶圆半导体公司Steradian Semiconductors Private Limited(Steradian)以及嵌入式AI解决方案优秀供应商Reality Analytics, Inc.(Reality AI);2023年收购了专注高性能无线产品的无晶圆厂半导体公司Panthronics AG。

2024年,瑞萨电子不仅收购了上述提到的Altium,此前该公司宣布已完成对氮化镓(GaN)功率半导体全球供应商Transphorm的收购。瑞萨电子表示,此次收购Transphorm将为公司提供GaN的内部技术,从而扩展其在电动汽车、计算(数据中心、人工智能、基础设施)、可再生能源、工业电源以及快速充电器/适配器等快速增长市场的业务范围。完成后,瑞萨电子将立即开始提供基于GaN的功率产品和相关参考设计,以满足对宽禁带(WBG)半导体产品日益增长的需求。

图片来源:全球半导体观察制

业界认为,对半导体行业来说,并购是行业获取创新新技术资源与新兴人才、增强市场竞争力的重要手段。瑞萨电子采取的一系列收购,将帮助其减少对国内市场的依赖,并加速向海外扩张,该公司旨在多元化路线发展,从汽车领域扩展到数据中心和消费设备等领域,加强并巩固市场地位,抓住市场正在增长的新机遇。

瑞萨电子目标:千亿美元市值

公开资料显示,瑞萨电子由日本著名企业NEC、日立和三菱电机旗下的芯片部门合并而成,该公司于2009年成为全球第三大芯片制造商,销售额仅次于英特尔和三星电子。

近年来,为了达成战略目标,瑞萨电子采取了并购、扩产、合作等一系列举措,公司此前动态:开设专门生产电源产品的300mm晶圆厂甲府工厂;在高崎工厂增加一条新的SiC生产线;与Wolfspeed达成协议,确保未来10年SiC晶圆的稳定供应;印度CG Power与日本瑞萨电子、泰国Stars Microelectronics共同建设封测工厂,总投资760亿卢比,日产能约1500万颗芯片。

瑞萨电子最新财报指出,2024年第二季度财报公司实现营收3588亿日元(约169.22亿人民币),同比下降2.7%,环比增长2.0%;归属母公司所有者应占利润967亿日元(约45.61亿人民币),同比下降22.3%,环比下降9.2%;EBITDA为1328亿日元(约62.63亿人民币),同比下降16.2%,环比下降1.0%。

据信息显示,瑞萨电子市值已达350亿美元,该公司计划到2030年将市值提高到1000亿美元左右。此外,业界称,瑞萨电子的积极举措将有助于日本推进复苏半导体产业的战略目标。

半导体行业加速迈入整合阶段

全球半导体产业经历了较为漫长的下行周期,从今年以来,行业景气度正在不断恢复上升速度。当前,AI人工智能有望驱动新一轮半导体行业周期上行,面对新一轮周期,业界人士指出,“部分资产价值未来有望重估,并购融资的产业政策与助力措施不断增多无论是政策导向,还是产业环境,目前正处于并购整合的最好时机。”

半导体企业并购步伐的活跃状态体现出半导体行业并购整合正驶入快车道。近期除了上述瑞萨电子收购Altium之外,日月光、神盾集团、紫光股份纷纷加入了整合步伐,并向外宣布收购新动态。

英飞凌两座工厂成功卖给日月光:2024年8月1日,英飞凌宣布已完成将其两个后端制造工厂出售给日月光(ASE )的两家全资子公司。其中出售的工厂,一座位于菲律宾米地,一座位于韩国天安。

此举将帮助日月光扩大在车用和工业自动化应用的电源芯片模组封测与导线架封装。日月光表示,将由现有员工负责运营,并进一步开发两个工厂,以支持多个客户。

这两笔交易可增加日月光半导体产能,并满足英飞凌后续订单需求。据悉,日月光还与英飞凌签订了长期供应协议,根据该协议英飞凌将继续获得先前建立的服务以及新产品的服务,以支持其客户并履行现有承诺。

紫光股份斥资150亿,收购新华三30%股权:近日,紫光股份宣布,将斥资21.43亿美元(约合人民币151.8亿元)收购新华三30%的股权。这笔交易涉及紫光股份、新华三以及HPE三方巨头,预计将在8月底前完成交割。

紫光股份早在2016年就从惠普手中收购了新华三51%的股权,成为其控股股东。此次收购计划最初因资金压力和监管审批等原因多次调整,最终决定通过支付现金完成交易。紫光股份将通过自有资金和银行贷款筹措收购资金。公司表示,尽管交易完成后资产负债率将大幅上升,但依托新华三的盈利能力和未来的多元股权融资计划,紫光股份有信心应对债务压力。

图片来源:紫光股份公告

财务数据显示,新华三2022年、2023年的营业收入分别为498.1亿元、519.39亿元,归属于母公司所有者的净利润分别为37.31亿元、34.11亿元。新华三作为国内ICT龙头企业,其稳定的盈利能力对紫光股份至关重要。去年,新华三贡献了紫光股份65%的总收入。此次收购完成后,紫光股份的盈利能力将进一步增强。

神盾集团暂缓Curious股权交换,重新聚焦先进封装IP:今年3月,芯片设计公司神盾集团宣布收购日本IP供应商Curious,当时决议由神盾发行新股作为交易对价,取得Curious已发行60%股权,交易金额预估约为5.25亿元。不过,7月26日,神盾集团宣布将在维持股东权益最高原则下,暂缓Curious股权交换。

神盾集团表示,基于公司考量未来整体业务与经营策略,拟优先专注在先进高阶封装、制程及相关IP架构下的业务发展,因此在维护股东权益为最高原则前提下,暂缓与Curious股份受让计划,后续仍持续关注日本市场成长动能,于适当时机再行评估下一阶段合作计划。

神盾集团CFO李宜平表示,神盾集团此前刚取得Arm的IP授权,象征公司聚焦在先进制程,将自身能力完备后,再与国际大厂合作,而日本Curious属于非核心IP,因此在资源有限的情况下,计划重新聚焦产品线。

结 语

当前,半导体行业正走在新一轮周期的起始点,产业链上中下游环节开展并购整合,吸收新的先进技术和巩固现有资源体系。业界人士称,从国外巨头的发展历程看,很多半导体企业都经历了大量并购才成为头部企业,对比而言,目前国内的半导体企业数量规模颇高,一些领域的同质化也很高。从半导体行业的发展规律来看,最终就是头部(企业)占据绝大部分(份额),目前国内分散的局面一定是暂时的,最终平台型公司占主流。对半导体企业成长来说,并购可谓是必经之路。

据全球半导体观察此前统计发现,今年来,EDA、数据中心、AI加速芯片、先进封装、功率半导体等领域并购现象频出。从此来看,半导体市场其实经历了跌岩起伏的过程,从火热、平静,再到如今慢慢的热闹,随着AI、新能源汽车等领域的带动,半导体企业正积极发动相关举措抓住市场带来的新机遇,将有助于半导体行业加速步入新轮周期。