过去几年,股市行情不好,很多业绩优秀的股票也大幅下跌,其中一些价值已经合理甚至偏低了。岩松投研圈做过多期内容,主讲近两年跌幅较大的优质公司,从股价历史走势、主营业务、发展情况、估值等方面入手,对这些公司做了深入分析。

康龙化成和泰格医药都是CXO行业中的龙头,最近两三年的最大跌幅均超过80%。今天一起了解一下这两个公司的情况,我们不做未来的判断,仅通过回顾历史行情,把公司和行业的情况做个讲解,主要是用数据说话。

一、康龙化成

1、历史波动幅度

康龙化成作为稀缺的全流程一体化医药研发外包服务公司,上市之初是妥妥的大牛股。从2019年2月上市到2021年8月短短2年半的时间,最高涨幅达到2293.86%。2021年8月随着CXO行业从高点一路回调至今,最大跌幅82%,目前跌幅77%。

2、主营业务

康龙主营从药物发现到药物开发的全流程一体化药物研究、开发及生产服务。主要服务为实验室服务、CMC(小分子CDMO)服务、临床研究服务、大分子和细胞与基因治疗服务四大服务板块。2023年营收占比分别为58%、23%、15%、4%。公司在中、英、美设有21个运营实体(其中海外11个),国外营收达95.63亿,营收占比达82.88%。

(1)实验室服务

公司的实验室服务主要包括实验室化学和生物科学服务。实验室化学服务为客户提供化合物库的设计与合成、苗头化合物发现、先导化合物合成及优化、生物有机小分子合成、手性及非手性分离及纯化等不同的实验室化学服务。生物科学服务为客户提供包括靶点确认、构效关系研究、候选化合物确认、成药性研究等药物研发服务。

(2)CMC(小分子CDMO)服务

公司CMC(小分子CDMO)服务主要是在药物开发阶段向制药企业提供化学、制剂工艺开发及生产等服务,覆盖临床各阶段的工艺研发和商业化阶段生产的需求。

(3)临床研究服务

海外临床研究服务专注于放射性标记科学及早期临床试验服务。放射性标记科学服务通过帮助客户合成碳 14及氚 3放射性标记化合物,以研究各类化合物在人体内的吸收、扩散、代谢与排泄,加速客户的临床开发进程。此外,通过位于美国马里兰州拥有96个床位的独立早期临床研发中心和分析中心为客户提供包括综合性首次人体试验,疫苗开发/感染挑战试验,综合性碳 14药物吸收、分布与排泄实验,TQT/心脏安全性以及跨种族桥接实验等临床试验服务。

中国临床研究服务由临床试验服务和临床研究现场管理服务组成,全面覆盖国内临床研究不同阶段的各项服务需求。

(4)大分子和细胞与基因治疗服务

公司的大分子和细胞与基因治疗服务包括大分子药物发现及开发与生产服务(CDMO)和细胞与基因治疗实验室服务及基因治疗药物开发与生产服务(CDMO)。

3、发展历程和重大变化

1.2004-2008年:初创时期

公司成立于2004年,初期以小分子实验室化学和药物发现业务起家。

2.2009-2013年:业务拓展阶段

公司开始缓步拓展 CMC 业务并完善临床前 CRO 业务,实现了毒理药理研究和 CMC 的全面布局和药物发现业务的稳固地位。

3.2014-2018年:一体化阶段

通过密集的投资和收购来拓展临床CRO、CDMO 业务,实现药物研发、临床试验、工业制药的一体化服务平台建设。

4.2019-2023年:

公司加强临床服务一体化、CDMO能力以实验室化学为主和布局大分子与CGT服务。

《美国生物安全法案》影响

2024年3月6日,美国参议院国土安全委员会以11票赞成、1票反对的结果通过《生物安全法案》。若该法案最终在参议院和众议院获得通过,将对华大系、药明系等中国企业在美国的业务产生重大影响。

但暂时和康龙并没有直接关系。4月,医药行业媒体Endpoints报道,《生物安全法案》可能会扩大到更多的中国公司,包括总部位于北京的康龙化成,导致公司股价大跌。

有人担忧被牵连,也有人认为美国离不开中国的CRO,如果美国决定制裁某些中国生物技术公司,康龙化成可能会成为替代选择。

最新消息面,上周五美国众议院共和党议员Brad R. Wenstrup发起了新的一版《生物安全法案》(H.R.8333),美众议院监督与问责委员会计划于5月15日晚举行听证会。据说新版《生物法案》内容新增了8年豁免期相关内容。没人知道8年后的事会怎样。

4、公司未来规划

公司年报是这么表述的:持续打造并不断完善深度融合的、“全流程、一体化和国际化”的且遵循最高国际标准的药物研发服务平台始终是公司的核心发展战略。坚持海内外市场并举的商务拓展战略。

5、行业未来发展

全球人口老龄化加速,行业长期向好全球人口老龄化的加速进展,慢性病患者群体规模的扩大以及各国对于医疗卫生总投入的增加,全球和中国的医药市场会持续发展,进而带动了医药研发和生产投入的持续增加。

根据沙利文预测,预计到2028年全球医药市场药物研发及生产投入将达到8250亿美元,2023年至2028年的年复合增长率5.7%;其中,2023年中国医药市场药物研发及生产投入约为6868亿人民币,预计到2028年这一投入规模将增加到10356亿人民币,2023年至2028年的年复合增长率8.6%。

(1)药物研发及生产外包服务长期向好

在研发成本增加和专利悬崖的双重压力下,同时受到自身研发人才限制的影响,药企逐步倾向于选择医药研发生产外包服务以降低药物研发的成本,提升公司研发效率。

(2)根据沙利文预测,2023年全球医药市场药物研发及生产外包服务总体规模约为 1594亿美元,预计到2028年该规模将达到2653亿美元,2023年至2028年的年复合增长率10.7%。

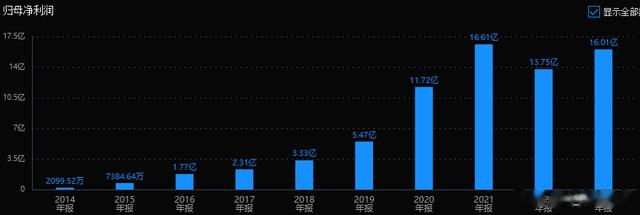

6、业绩和估值情况

2019年上市时营收37.6亿,利润5.5亿,2023年营收115亿,利润16亿。营收规模增长3倍,利润增长2.9倍。2022年受疫情扰动,新兴业务处于早期投入阶段等因素影响,业绩出现下滑。2023年业绩恢复增长。

公司2024年第一季度营收26.71亿元,同比下降1.95%;归母净利润2.31亿元,同比下降33.80%;扣非同比下降46.01%。业绩下降原因:①整合上海和宁波/北京地区的实验室服务业务,关闭上海实验室带来一次性亏损;②资产公允价值变动收益较2023同期下降2971万元;③财务费用增加。

再看估值。2021年高位的时候,公司市盈率接近150倍PE-TTM,目前估值为27倍PE-TTM。机构大都预期公司2024年利润17亿左右,目前400亿市值对应23.5倍市盈率。从历史分位看,目前估值基本处于历史最低区域。

另外,公司是A+H上市公司,目前A股比H股溢价达到120%,港股市盈率仅12.5倍PE-TTM。

7、小结

公司被称为“小药明”,是CXO行业中稀缺的一体化平台公司;股价大幅下跌的原因:估值回归、行业景气度下降导致的业绩下滑;公司订单主要依赖国外,市场担忧未来会受美国制裁;目前估值处于低位,其中H股估值性价比更高。二、泰格医药

1、历史波动幅度

泰格医药从2019年到2021年7月,短短2年半的时间,最高涨幅超过6倍。之后股价也随CXO行业一路回调至今,最大振幅超过90%,目前跌幅依然接近70%,股价被脚踝斩。

2、主营业务

公司是专注于为新药研发提供临床试验全过程专业服务的合同研究组织(CRO),主要产品为临床试验技术服务、临床试验相关服务及实验室服务等。2023年营收占比分别为56%、42%。从地域角度,境内营收占比56%,境外占比42%。

根据弗若斯特沙利文的报告,公司连续多年在中国临床外包服务市场份额排名第一,也是唯一进入全球前十的中国临床外包服务提供商。相比康龙,泰格更专注于临床阶段业务,而且境内外占比更均衡,受欧美的影响更小。

3、发展历程和重大变化

泰格医药的发展可以说是一部自建和投资并购史,大致历程经历了三个重要阶段:

第一阶段:2004-2008年的发展初期。

公司设立之初仅主营药物临床研究注册申报等简单CRO服务,并通过持续自建服务网点,将其拓展至上海、北京等国内主要城市。

第二阶段:2009-2012年为发展壮大期。

公司收购了美斯达,业务向医药数据管理与统计分析延伸,拓宽了CRO服务边界,并开始为全球客户提供临床研究服务。2012年A股上市。

第三阶段:2013年至今为高速成长期。

内生与收购并举。先是成立英放生物将业务向医学影像服务延伸,然后陆续在亚太、北美、欧洲设立海外子公司拓展全球化服务网点。收购方面,国内先后收购方达控股、北医仁智、捷通泰瑞、杭州康柏医院、上海谋思医药以及北京煌途等企业。在海外收购了美国BDM、Concord、韩国DreamCIS、罗马尼亚Opera,与日本Accerise成立合资公司,参股日本CRO领军企业EPS。2023年完收购欧洲CRO公司Marti Farm)。

4、公司未来规划

按照公司年报描述:放眼未来,公司将持续拥抱监管变革、技术创新和全球拓展,持续完善和打造一体化研发服务平台,提升端到端的一站式服务能力,带动业绩增长。同时,公司也将通过不断拓展跨国药企和国内大型药企客户,建立以治疗领域或药物类型为基础的业务单元,通过收购和并购提升美国和欧洲等地的商务和运营能力,进一步提高全球市场份额,实现业绩长期增长与发展。

5、行业未来发展

国产创新药加速发展,研发能力已获得国际认可。

根据药物临床试验登记与信息公示平台统计,中国临床试验数量由2022年的3316项增至2023年的4205项,同比增长26.81%。根据CDE统计,2023年有40个1类新药在中国获批,创下历年来新高。

据不完全统计,2023年国产创新药面向海外的 License-out产品授权交易数量和金额创下新高,全年总交易数量80笔,交易潜在总规模超过411亿美元,尤其是以ADC为代表的创新药物的产品授权交易规模已达到全球领先水平。多个创新药及生物类似物亦正在FDA及欧洲审评中。伴随中国的药物研发和生产投入的不断增加,中国药物研发及生产外包服务在全球药物研发及生产外包服务市场的占有率也在不断提升。

根据沙利文预测,2023年中国医药市场药物研发及生产投入约为6868亿人民币,预计到2028年这一投入规模将增加到10356亿人民币,2023年至2028年的年复合增长率8.6%。2023年中国药物研发及生产外包服务规模约占全球总规模的15.1%,预计到2028年中国的药物研发及生产外包服务规模将达到 4442亿人民币,市场占有率将有望提升到23.5%。

6、业绩和估值情况

公司2012年上市时营收只有2.5亿,利润才0.68亿,之后几年缓慢增长,2017年开始加速增长,2021年营收52亿,利润达到28.7亿,营收增长20倍,利润增长超40倍。2022、2023年受疫情影响、生物医药投融资景气度下滑,公司业绩有所下降。

从利润端看,公司布局了众多的基金,2020年的非经常性损益突破10亿元,因此,公司一度被吐槽为“投资狂”。但在过去两年的创新药寒冬里,公司所投资的一众创新药企股价纷纷大跌,投资业务从原来的业绩加分项变成了拖油瓶。

再看看估值情况。2021年高位时,公司市盈率超过90倍PE-TTM,经过2年多的消化,估值在24年初跌破过20倍PE-TTM,目前估值为30倍PE-TTM。机构预测公司2024年利润大致在22亿左右,500亿左右市值,对应23倍左右的市盈率。目前估值基本处于历史最低区域。

泰格同样是A+H公司,A股溢价率77%,港股估值为17倍PE-TTM。

7、小结

虽然受全球医药行业投融资影响,客户研发投入增速阶段性放缓,但是医药健康行业中长期持续发展的趋势不会改变;公司是国内临床CRO龙头,国内创新药进入加速发展阶段;海外营收占比相对较小,受到海外制裁的影响也相对小一些;公司投资业务具有双面性;目前估值处于低位。