近两年欧美主要市场尤其是美国通胀问题严重,使得大宗商品成为了市场追捧的对象。大宗商品通常具有较好的通胀对冲特性。在通货膨胀高涨时,大宗商品的价格通常会上涨,因为其供应受限,而需求相对不变或增加。这使得大宗商品成为一种对冲通货膨胀风险的资产。

市场人士预计,全球通胀短期之内回归困难,因此,研究大宗商品周期,判断未来投资品种,或许是当前市场情况下不错的选择。

一、为何大宗商品会成为全球主要投资品种?大宗商品是之所以成为全球主要的投资品种,主要由以下几个原因决定:

广泛的需求: 大宗商品是人类生活和经济活动中不可或缺的基本物品,涵盖了能源、金属、农产品等多个领域。无论是个人消费还是企业生产,都离不开这些商品。

稀缺性: 尽管大宗商品的供应量可能受到自然条件和人为因素的影响,但总体上它们的供应是有限的。资源的稀缺性使得大宗商品具有一定的投资价值。

投资组合多样性: 大宗商品与股票、债券等传统资产类别的相关性相对较低,因此可以用来实现投资组合的多样化。投资者通常通过将大宗商品与其他资产类别结合起来,降低整体投资组合的风险。

通胀对冲特性以及投资组合多样性,使得大宗商品成为全球主要投资品种之一。

二、盘点近半个世纪大宗商品几轮典型周期近半个世纪以来,大宗商品经历了几轮典型的周期。

1、1970-1980年十年大通胀时代(石油危机),因地缘危机导致供给快速收缩,从而带来石油价格暴涨。1980年代以后,随着美国制造业空心化,中东局势稳定以及全球石油美元体系成熟,石油供给不再成为主要矛盾,之后大宗商品价格地位开始弱化。

2、2001年,中国加入世贸,中国城镇化加速以及中国全球工厂地位的增强,需求又成为了这次主导全球大宗商品上行的主要力量。中国大规模基建和制造业的发展对大宗商品的需求拉动非常明显,大宗商品走入了一个十年长牛。

3、全球矿产和能源投资大规模扩张的同时,随着美国页岩油气开发成功,美国自身油气产量大增,叠加中国供给侧结构性改革,在需求收缩,产能增加的双重挤压下,大宗商品走入了一个十年熊市。

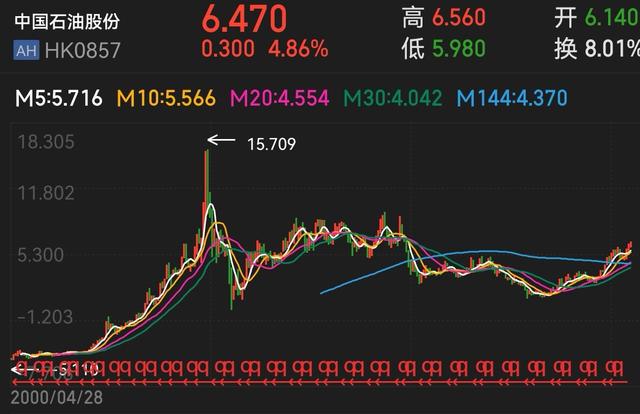

4、这次大宗商品价格开始弹跳的直接原因是,2020年,以美国为首的发达经济体开始的全球货币大放水,欧美从2020年开始,通过开动印钞机、直接发钱,终于将通胀释放了出来。港股中石油的二十年K线图,基本契合了大宗商品的“牛→熊→牛”的这个大周期节奏。

三、周期已来,品种选择至关重要

三、周期已来,品种选择至关重要以史为鉴,在大宗商品的历史K线中,我们能看到大宗商品周期的魅力,以及这种周期创造和毁灭财富的效率。

2001年全球互联网泡沫破灭后,中国入市叠加美联储“大放水”,大宗商品周期来临。2003年A股市场上出现所谓的“五朵金花”(2003年市场上表现优异的五个行业),作为房地产上游的钢铁行业涨超1倍,汽车行业涨超80%,石化涨超60%,能源涨超50%,金融涨超40%。

大宗商品周期一般会持续5至8年(从供不应求到供大于求),不过每次周期,唱主角的品种则不尽相同,原油、钢铁、贵金属等等,品种的选择,决定了最终收益。

分析当前时点和前几次周期,有以下几点不同:

1、新能源汽车、人工智能时代的来临,加剧全球电力设施的需求,欧美电网升级换代,以及中国、越南、印度、墨西哥等工业扩张,都将对应铜等需求。

2、中国基础设施和房地产市场已经走过快速发展时期,进入高质量发展时期,所以这次钢铁很难有2003年-2008年那样的行情。

3、美联储虽然维持高息状态,但加息周期已经结束,因此,当前全球能源和贵金属投资均在收缩,并且随着美元降息时刻的来临,资源和贵金属价格会因货币贬值而上涨。

因此,铜、黄金、原油是当前市场比较一致的选择,为何私募大佬邓晓峰重仓紫金矿业,公募一哥张坤重仓中国海油,原因可能就在这里吧。