在众多企业IPO“折戟”之时,永杰新材能否冲出“重围”。

5月24日,永杰新材IPO状态更新,已回复第一轮审核问询函。据悉,永杰新材于2023年3月正式被受理,同月进入已问询状态。

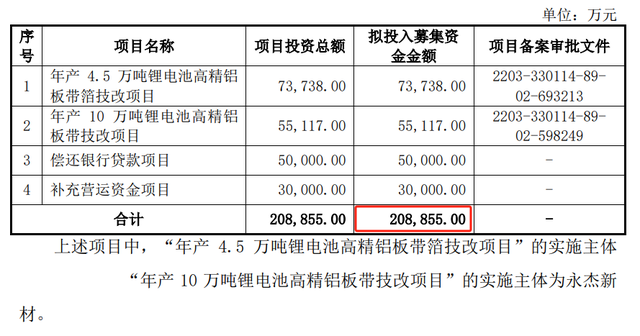

据当时申报稿显示,永杰新材计划募资20.88亿元,用于“年产4.5万吨锂电池高精铝板带箔技改项目”、“年产10万吨锂电池高精铝板带技改项目”以及偿还银行贷款和补充营运资金。

时隔一年多,永杰新材再次更新了财务数据,并就问询函内容回复了关于业绩稳定性、递延所得税、贸易商客户、原材料采购与存货等问题。

01

“二次赶考”,道阻且长

姗姗来迟的问询回复背后,似乎揭露了永杰新材IPO的不易。

资料显示,永杰新材成立于2003年8月,主要从事铝板带箔的研发、生产与销售,产品主要包括铝板带和铝箔两大类。在锂电领域,与宁德时代、比亚迪、孚能科技、科达利、震裕科技、合肥力翔、金杨股份等企业保持了合作。

实际上,这家成立近21年的企业,早在十年之前就开启了国内资本化道路。

回溯来看,2011年9月,永杰新材正式更名并完成股份制改制,为其上市打下基础。2012年3月,永杰新材向证监会正式递交了上市申请。彼时是其第一次IPO,由东吴证券担任保荐机构。

不过时隔2年后,永杰新材的第一次IPo就以“撤回”画上了句号。2014年6月18日,永杰新材因业绩大幅下滑主动撤回了申请。

但永杰新材的上市热情并没有就此退去,八年后开启了第二次IPO。2022年6月28日,永杰新材再次向证监会递交了其主板IPO申请并获得受理。

而在递表后不到20天,永杰新材就被证监会抽中了现场检查,出现在2022年第三批首发申请企业现场检查抽查名单中。据悉,本次抽查的名单共20家企业,其中就有6家企业主动撤单。

虽然永杰新材顺利通过了现场检查,并在2023年3月进入问询阶段,但是留给永杰新材的难题远不止这些,其中业绩变脸再次成为不利因素。据问询函显示,上交所首先发问的便是关于业绩稳定性的问题。

02

百亿业绩变脸,营收净利双降

事实上,永杰新材IPO推进缓慢,与其2023年业绩大幅"跳水"不无关联。

公开数据显示,2021-2022年,永杰新材营收和净利润出现双增长,营收分别达到63亿元、71.5亿元;净利润为2.9亿元、3.5亿元;在此基础下,这2年扣非利润分别达到了2.2亿元、3.6亿元,也迎来爆发式增长。

但就在永杰新材计划闯关的2023年,其业绩确突然变脸。据2023年半年报显示,2023年上半年公司实现营业收入28.22亿元,同比下降了25.16%,净利润仅为8500.15万元,降幅高达62.82%。

而从全年数据来看,永杰新材营收和净利润降幅虽有减少,但相比过去两年逊色不少。2023年营收为65.04亿元,同比下降9.04%,净利润和扣非利润同比则均下降了32%以上。

不仅如此,从最能衡量企业盈利能力的重要指标毛利率来看,永杰新材主营业务毛利率也由2022年的9.68%下滑至2023年的8.85%。

成也锂电,败也锂电。2023年,永杰新材锂电领域产品出货量持续下降,锂电产品毛利率同比下滑25.89%,直接拉低永杰新材整体毛利率。

数据显示,2021-2023年,公司锂电池领域产品收入分别为13.49亿元、31.57亿元和26.13亿元,销量分别为6.21万吨、13.73万吨和12.12万吨。其中,锂电池领域产品收入2022年同比增长134.01%,而2023年同比却下降17.28%。

对此,永杰新材就业绩稳定性作出回复,其表示,受铝锭价格变动和下游锂电池行业变化影响,报告期内公司 2022 年锂电池领域收入同比上升、2023年同比下降,均对应相关市场变化,具有合理性。

同时永杰新材也披露及预计了2024年一季度业绩和2024年上半年业绩,数据表明,永杰新材业绩正在显著回暖。

今年一季度(经审阅)实现营业收入16.69亿元,同比增长30.95%;净利润6656.78万,同比增长59.38%;实现扣非净利润6554.22万元,同比增长54.05%。

预计今年上半年营业收入可达到35-37亿元,增幅为24.03%-31.12%;净利润达到1.36-1.61亿元,增幅为60.00%-89.41%;扣非净利润达到1.35-1.6亿元,增幅为46.82%-74.01%。

专业人士表示,目前永杰新材业绩回暖,对其IPO有一定的助力,但IPO政策还在持续收紧,强调成长性的当下,不确定因素比较多。

03

监管升级,IPO门槛继续提高

值得注意的是,继加大现场检查力度、严打“一查就撤”后,拟IPO企业门槛进一步被提高。

5月15日,证监会发布实施《监管规则适用指引—发行类第10号》,对拟IPO企业(发行人)提出诸多新要求。比较关键的一点在于——招股说明书新增分红披露规范。

具体来看,拟IPO企业被要求制定上市后三年内现金分红等利润分配计划,说明未分配利润使用安排等;与此同时,拟IPO企业还被建议承诺在审期间不进行现金分红。而在审期间分红,一度成为部分企业被诟病之处。

除分红外,拟IPO企业需要格外注意的是,如果企业在上市的前三年内的扣除非经常性损益后归母净利润,较上市前一年下滑幅度超过50%,主要股东需要延长所持股份锁定期限,具体锁定期限由拟IPO企业自行承诺。

与此同时,未盈利企业需要披露预计实现盈利情况等前瞻性信息,向投资者充分揭示未来发展前景。

此外,《指引》要求拟IPO企业登致投资者的声明,说清上市目的、建立现代企业制度以及融资必要性等基本情况。

可以看到,IPO政策还在继续收紧,对于一些想上市的企业来说,其难度会越来越大。对于锂电企业而言,在经历了2021年和2022年行业红利后,如何保证未来业绩的稳定首当其冲。

据观察,虽然锂电行业陆续有企业IPO折戟而返,但正在排队入场的企业也不少,哪些企业能成功登陆,哪些企业会退场,起点锂电将保持关注。

还贷的钱都写的这么明目张胆了

必须禁止

融这么多资能回报吗?都涌入这行业不会变成光伏行业又过剩?让投资者又一地鸡毛?

真将股民基民当傻瓜提款机了?